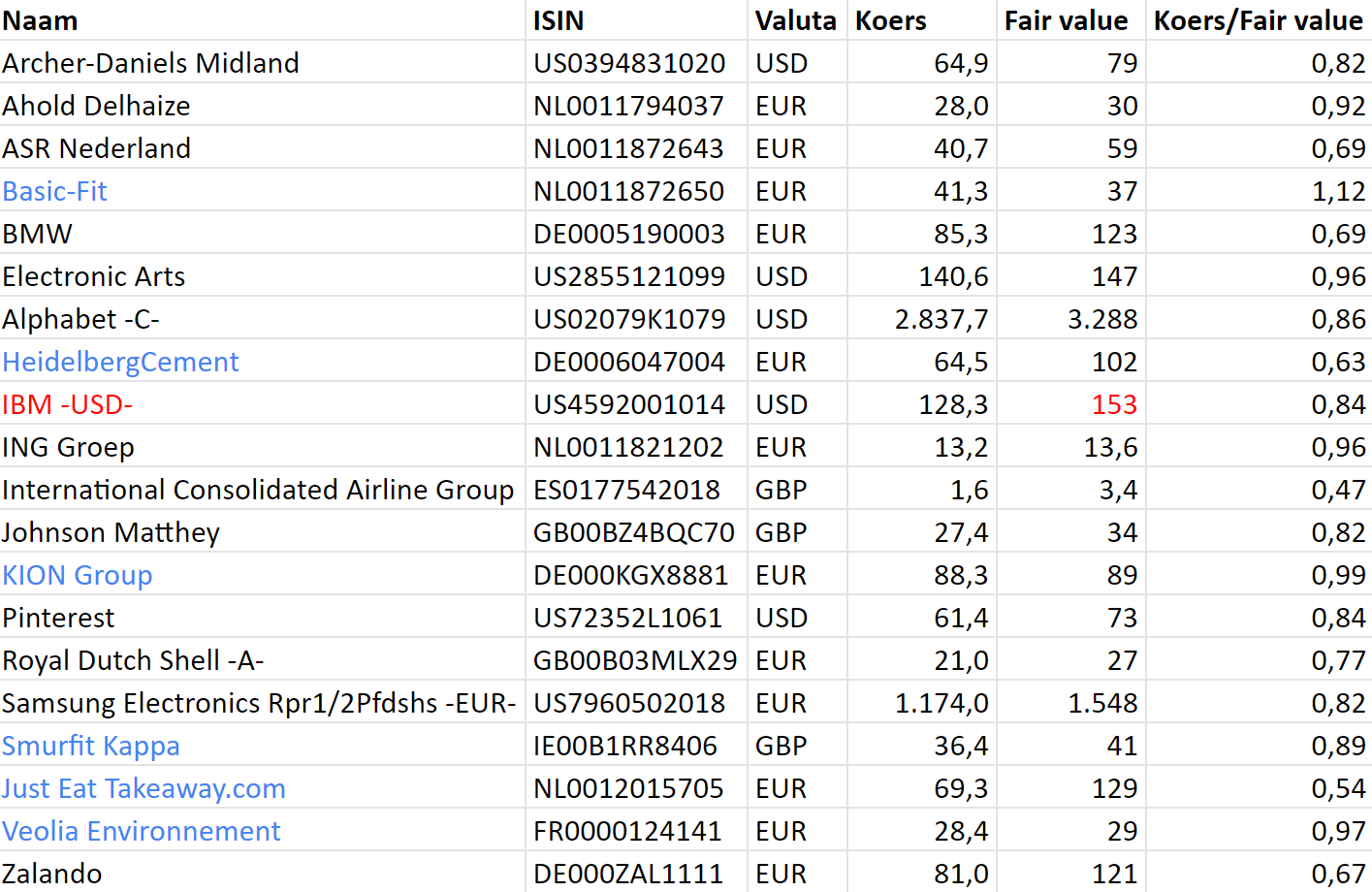

Eén wijziging in fair value, IBM. Stilte voor de storm misschien… Ik heb namelijk een lange lijst kandidaten waar de fair value de komende weken een wijziging kan krijgen. Ik verwacht dat de kwartaalupdates mij inzicht geven hoe de business er voor staat richting de lange termijn. Het zegt iets over het post-corona effect. Zeg maar de ‘nieuwe’ staat van bestaan in een wereld die weer ‘normaal’ wordt. Of over de mate waarin het bedrijf in staat is hogere kosten door te belasten in hogere prijzen. Niet omdat we altijd hogere kosten hebben op lange termijn. Maar wel omdat het iets zegt over de concurrentiepositie en de kracht van het product. Dat zijn de blauwe bedrijven in de tabel.

De post van vorige maand vind je hier.

Eerst maar even IBM…

Niet echt het feestnummer in mijn portefeuille. Al bijna 5 jaar in bezit, met een rendement van 9%. Waar IBM vooral consistent in heeft gepresteerd is het jaarlijks naar beneden bijstellen van de fair value. Ooit begonnen op $220 en nu aanbeland op $153.

De kwartaalcijfers van afgelopen week waren cijfermatig niet eens zo slecht. Het probleem zit in mijn vertrouwen in de stappen die zij zetten naar de toekomst. Ze doen allerlei frutsel overnames die ik niet altijd in het grote plaatje kan passen. Die bedrijven en de technologie moet ingebed worden in de bestaande organisatie. Het is maar de vraag of het waarde creëert. Daarnaast is IBM bezig met het concern omtoveren tot cloud- en AI dienstverlener. En zijn ze druk met het ontvlechten van de legacy business. Dat is bedrijfskundig een complexe opgave. In het begin was ik enthousiast over de nieuwe CEO. De plannen klinken voor mij logisch om een toekomstbestendige cloud- en AI dienstverlener te worden. Maar de wijze van executie baart mij wel zorgen. De logica ontbreekt regelmatig voor mij. En de toelichting van het management over de route die ze volgen vind ik niet sterk.

De CEO lijkt een goede techneut. Iemand die echt wel weet hoe het landschap ontwikkeld en welke oplossingen de markt nodig heeft. Maar ik maak mij zorgen of hij de executiekracht heeft om dat bedrijfskundig ook vorm te geven. Dat is een vak apart.

In mijn DCF model heb ik de korte termijn groei daardoor naar beneden bijgesteld. Vandaar de verlaging van de fair value van $171 vorige maand, naar $153 nu.

Ik wacht de ontvlechting de komende periode nog af. Ik ga er vanuit dat ik dan een scherper beeld van het management krijg. Want in die periode komt het echt aan op focus en executiekracht.

En ach… met 9% in 5 jaar heb ik de spaarrekening verslagen 😉

Team kostenstijging

Heidelbergcement, Smurfit Kappa en Veolia. Bij deze bedrijven ga ik bij de kwartaalcijfers letten op de pricing-power. Dit is een unieke periode waarin dit getest wordt. Nu de prijzen stijgen. Dat zegt iets over de lange termijn. In deze podcast aflevering hebben we het hier ook uitgebreid over.

Bij Heidelbergcement ben ik overtuigd dat zij de hogere kosten goed kunnen doorbelasten. Heidelbergcement heeft in de meeste regio’s een leidende positie. Als ik dat combineer met de hoge vraag naar bouwmaterialen, dan kan ik niet anders concluderen dat zij pricing-power hebben. Ik ga er wel vanuit dat hier wat tijd overheen gaat. Dat zou een negatieve impact op korte termijn kunnen hebben. De strategie van het management is ook om posities waar ze niet leidend zijn af te stoten. En de leidende posities te versterken. Ik verwacht dat we gaan zien dat deze strategie nu effect gaat hebben. Het lijkt erop dat de markt denkt dat Heidelbergcement juist hard geraakt wordt door stijgende prijzen. Dus we zullen zien… Misschien zit ik er naast.

Bij Smurfit Kappa verwacht ik een soortgelijk effect als bij Heidelbergcement. Hogere vraag naar papier/karton/verpakkingen dan er aanbod is. Ik kan mij niet voorstellen dat daar geen pricing power zit. Veel concurrenten van Smurfit hebben last van leveringsproblemen door een tekort aan grondstoffen. Smurfit lijkt hier minder last van te hebben. Het is een grote speler met een uitstekend logistiek en leveranciers netwerk. De markt lijkt dit ook allemaal te zien, de prijs van Smurfit is niet al te goedkoop meer.

Bij Veolia heb ik niet zo’n duidelijk beeld. Op korte termijn kunnen zij best hard geraakt worden. Veolia werkt namelijk doorgaans met meerjarige contracten. Daar verwacht ik dat prijzen redelijk vast zijn. De remweg om de tarieven bij te stellen is in dat geval erg lang. Maar op de lange termijn kunnen stijgende grondstofprijzen juist een voordeel zijn. De waarde van recyclen en duurzaamheid in de wereld van grondstoffen wordt groter. Ik laat mij dus verrassen…

Team post-corona

Basic-Fit en KION. Voor Basic Fit natuurlijk om te zien of de groei echt weer momentum heeft gekregen. De koers is opgelopen tot boven de oorspronkelijk fair value. Er moet dus echt wel iets te zien zijn wat meevalt. Ik wacht het even af…

KION heeft best hoge groei nodig om de fair value van €89 waar te maken. Corona en de groei van logistieke centra heeft KION in de kaart gespeeld. Dat effect lijkt nog wel even aan te houden. Maar het is de vraag in welke mate. Ik zie heel veel toekomstig potentieel in automatisering en robotisering van warehouses. Maar het is de vraag wanneer dat echt geoperationaliseerd kan worden als verdienmodel. Dat is namelijk waar de toekomstige groei vandaan moet komen. Misschien zien we daar meer van in de kwartaalupdate.

Just Eat Takeaway

Gister was de capital markets day. Zoals beloofd ga ik met Pim Verlaan op korte termijn een video update maken. We gaan proberen de JET puzzel te leggen. En die puzzel heeft veel stukjes heb ik al gezien 🤔

Tot slot

Mijn actuele portefeuille kan je volgen via https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Tot over een paar weken, bij de nieuwe update van de fair values van november.