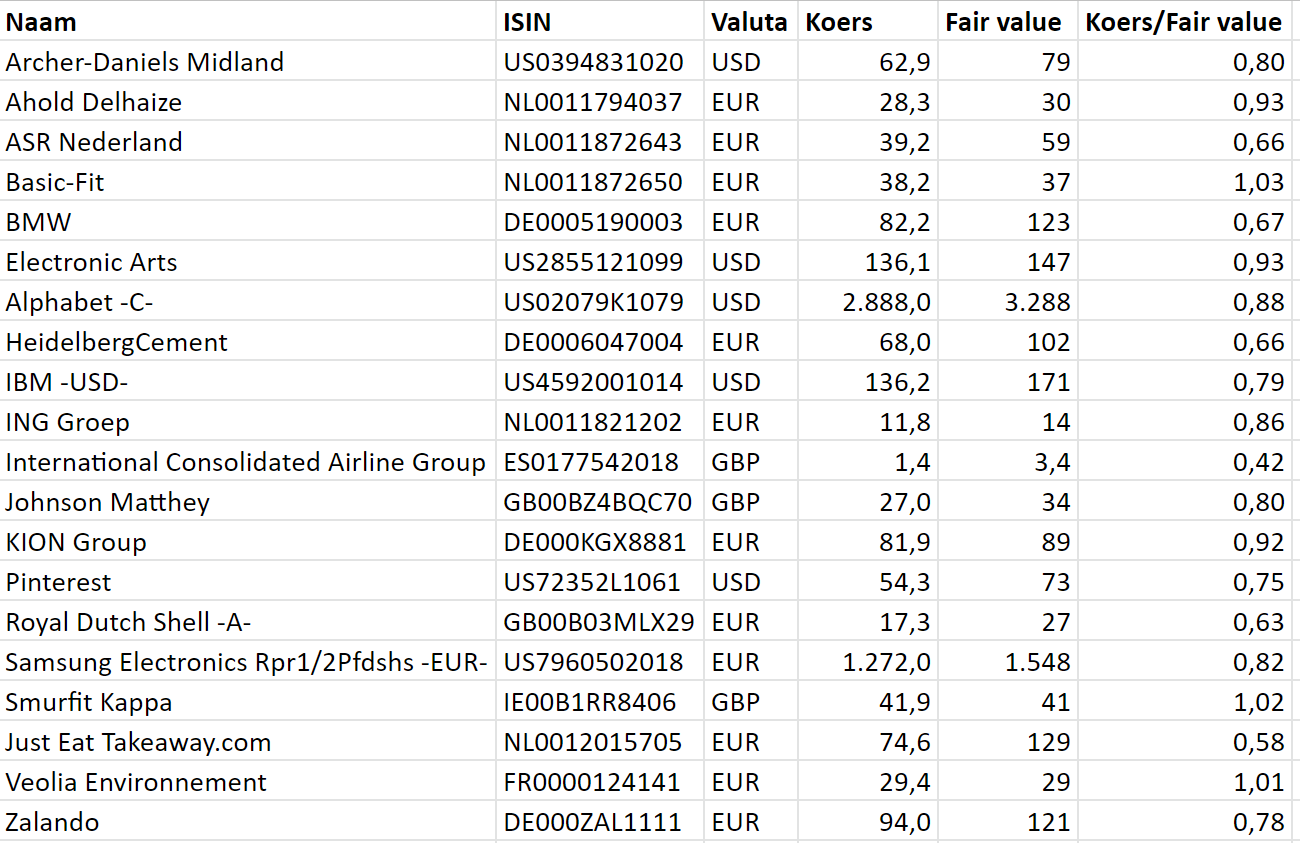

Mijn koop- en verkoopbeslissingen baseer ik op mijn analyses en fair values. Meer daarover in deze aflevering van jongbeleggen: 64. 4/4 Fundamentele analyse: De waardering en portefeuillebeheer (met Dennis Emmelkamp)

Voor nu gewoon een ‘kick off’. Met een korte toelichting per positie. Maandelijks zal ik de wijzigingen in fair value delen. En vooral de redenatie daarachter.

Archer-Daniels Midland

Ik ben in z’n algemeenheid enthousiast over ADM omdat het wat mij betreft echt heel sterk gepositioneerd is om te profiteren van grote trends. Nutrition i.c.m. health, plant based proteins, oilseeds, etc. Dat combineren zij met een hoge mate van technologische ontwikkeling en innovatie op dat vakgebied. Ze hebben het voordeel dat ze bijna in de hele waardeketen zitten. Processen van food, maken van fuels, transport en logistiek, fabriceren van ingredienten, services aan farmers, maken van industriele producten, etc. Die verticale keten bied heel veel kansen in de toekomst. ADM is ook sterk vertegenwoordigd in de emerging markets. Daar waar er nog zoveel potentie zit in de markt van voeding en ingredienten.

Deze recente presentatie geeft goed weer wat ze doen, hoe ze toegevoede waarde leveren en waar ze naar toe gaan. https://s1.q4cdn.com/365366812/files/doc_presentation/2021/03/ADM-Investor-Overview-Handout-2021-Q1.pdf

Ook de wijze waarop ze investeerders informeren en meenemen in hun plannen spreekt mij aan. De topman heeft een duidelijk visie voor de lange termijn, waar de wereld heen gaat op gebied van agriculture, duurzaamheid en voeding. Daar past hij eigenlijk alle acties op aan, overnames, investeringen, etc. Gewoon een consitent en logisch verhaal steeds.

In januari 2021 voor het eerst gekocht voor $52,25 en nu in juli 2021 bijgekocht voor $58,41. In mijn portefeuille is ADM nu ca. 6%.

De afgelopen maanden ben ik positiever geworden over ADM. De markt voor plant based protein en sustainable agriculture gaat in mijn optiek de komende decennia hard groeien. ADM is heel goed gepositioneerd om hiervan te profiteren. Daarnaast doen zij inmiddels ook hun overnames in deze hoek, hetgeen bijdraagt aan de toekomstige groei. De afgelopen kwartaalresultaten waren heel sterk en het management geeft daarin ook een heel sterk signaal dat ze vertrouwen hebben in toekomstige groei. Voor mij een logisch gevolg van de ontwikkeling die ik zelf ook zie. Mocht je geïnteresseerd zijn in het verhaal van het management is de earnings transcript van afgelopen kwartaal een aanrader. https://www.fool.com/earnings/call-transcripts/2021/04/27/archer-daniels-midland-company-adm-q1-2021-earning/

Het bijzondere is dat de meeste analisten en artikelen aangeven dat ADM een (historisch) trage groeier is met een heel lang track-record van stijgende maar lage dividenduitkering. Zij gaan ook nauwelijks uit van sterke toekomstige groei en stellen bovendien dat ADM een cyclisch karakter heeft. ADM wordt daarmee in het hoekje gedrukt waar het in het verleden wellicht zat, maar nu niet meer thuis hoort wat mij betreft. In januari 2021 had ik een fair value berekend van $70, inmiddels heb ik dat opgetrokken naar $79.

Ahold Delhaize

Sterk en stabiel bedrijf. Sterk gepositioneerd in thuisbezorgen van boodschappen. ‘Verborgen’ waarde in bol.com. Markt voor supermarkten consolideert en als kleine speler kom je er niet meer tussen. Na aankoop in mei op €22, inmiddels al opgelopen richting fair value. Komende kwartaalcijfers kijk ik vooral naar de ontwikkeling van de winstgevendheid op thuisbezorgen van boodschappen (zowel in de US als Europa). Dat is nu namelijk nog lastig.

ASR Nederland

Stabiele en oerdegelijke verzekeraar. Met een ijzersterk management. Het is een duurzame verzekeraar met onderwaardering. Wellicht omdat ASR wordt gewaardeerd als een hoog risico bedrijf, zoals verzekeraars vroeger ook waren. Ik geloof dat dat bij ASR niet meer het geval is.

Basic-Fit

Noteert rond fair value. Door de recente corona effecten is het lastig om de ‘nieuwe’ toekomst goed te voorspellen. Opzeggingen en terugkomende leden tijdens en na corona. Dit ga ik de komende tijd volgen.

BMW

BMW zit al een aantal jaren in mijn portefeuille. In 2017, 2018 en 2020 al (bij)gekocht met een GAK van €72. Nu bijgekocht voor €86,40, waardoor het ook ca. 6% van mijn portefeuille is.

BMW is wat mij betreft al die jaren al ondergewaardeerd en is dat nu nog steeds. Ik vind dat BMW een moat heeft door de merktrouwe klanten en het bijzonder sterke product wat ze maken. Hier kan je als autobezitter natuurlijk van mening over verschillen, maar ik zie een bovengemiddeld aantal mensen die toch het liefst in BMW rijden. Voor bijvoorbeeld Fiat, Ford en Dacia zie ik dat echt anders. Wat ik bovendien erg sterk aan het management van BMW vind is dat zij de slag naar het elektrisch rijden gestaag aan het maken zijn. Men ziet het als een marathon en geen sprint. Het geld wordt slim en rendabel geïnvesteerd in de toekomst. Ook de huidige omzetten en marges blijven goed op peil en BMW laat de concurrentie qua marges ook ver achter zich.

Ondanks dat ik denk dat de voorspellingen van analisten voor de komende jaren te rooskleurig zijn zit er een onderwaardering in BMW. Mijn fair value staat op €123.

Electronic Arts

Een groot gamingbedrijf dat echt weet hoe je succesvolle games en een verdienmodel met elkaar verbind. EA heeft een aantal games met een giga moat. Voor de gamers onder ons is Fifa waarschijnlijk de bekendste titel. De overnames van afgelopen jaren hebben waarde toegevoegd omdat EA games beter weet te monetizen. Ook de recente overname van Codemasters, bekend van de F1 games, vind ik hoopvol. Ik ben heel benieuwd of ze hier hetzelfde trucje kunnen uithalen. Ingame purchases en Esports kunnen hier nog maximaal worden ontwikkeld.

Alphabet -C-

Al jaren in portefeuille. Al jaren vond ik de discount ‘net’ niet groot genoeg om bij te kopen. Helaas was dat altijd ‘net’ wel het geval. Maarja, achteraf is makkelijk praten.

HeidelbergCement

In portefeuille met als belangrijk argument de ‘groene’ strategie. Daarnaast denk ik dat de ‘moat’ onderschat wordt. Het proces om te komen tot cement is complex en hoog kapitaal- en industrieel intensief. Het competetief voordeel zit, naast innovatie in de producten, vooral op prijs. Door de combi van kapitaalintensief en concurrentie op prijs is het niet eenvoudig om de markt te betreden. En bovendien kan je niet zomaar overal gaan ‘minen’, dat zijn uitgebreide en langdurige trajecten.

Je ziet de trend in bouwen bewegen richting circulair en CO2 neutraal. Nu eerst gedreven door overheden en langzaam opkomende wet en regelgeving. Vermoedelijk daarna ook door kopers van cement die hun CO2 footprint willen/moeten verlagen en zich dan ook gaan richten op toeleverende bedrijven. Daarnaast gaan zaken als CO2 tax iets betekenen. Een aantal delen in de wereld zullen hier voorlopig nog niet aan toe zijn, dus al met al zal het nog wel een aantal jaren voortduren. Echter, een van de competetieve voordelen van Heidelberg is schaalgroote. Wanneer concurrenten schaal verliezen in bijvoorbeeld europa werkt dat potentieel door op de totale waardeketen van het bedrijf. Ik geloof dat je in deze branche groot moet zijn met een product in een bepaalde regio om fatsoenlijk rendement te kunnen maken.

IBM

Aan de oppervlakte een techbedrijf van vroeger. Onder de motorkap is het afgelopen jaren bezig om een cloud- en AI speler te worden. De overname van Red Hat is de start hiertoe geweest. De nieuwe CEO heeft een duidelijke visie en volgt die. IBM gaat de legacy business afsplitsen. De volledige focus gaat op de nieuwe core business. Dat is voor mij de verborgen waarde die er tussen 2-5 jaar uit gaat komen verwacht ik. Kern van de gedachte is de compexiteit van het cloudlandschap voor grotere bedrijven. Het is ingewikkeld om alles aan elkaar te knopen en te managen. Dat is waar IBM de oplossing biedt.

ING Groep

Ik heb ING ooit gekocht toen zij een (nieuwe) innovatieve strategie volgde. ING probeerde vooral een platformbank te worden die enorm schaalbaar in Europa zou zijn. En overnames van fintechs en die proberen te integreren. Dat was veelbelovend. De nieuwe CEO kiest echter voor de conservatieve aanpak. Een lean en mean, slanke bank. Onderdelen worden afgestoten en geld wordt naar de aandeelhouders gebracht in plaats van te investeren. Ik ben aan het volgen of dit nu verstandig is of juist een gebrek aan vernieuwing. ING is wat dat betreft ‘under review’.

International Consolidated Airline Group

We gaan echt weer vliegen met z’n allen. En niet pas in 2025. De zakelijke markt zal waarschijnlijk structureel veranderd zijn door het videovergaderen. Maar er blijft genoeg over. ICAG heeft zich sterk staande gehouden in de crisis. En is er ten opzichte van de concurrenten goed uitgekomen. Het ligt niet in coma aan het infuus van schuldeisers en overheid. En het heeft een grote cashpositie. Natuurlijk moeten komende jaren schulden afbetaald worden, maar daar is de waardering ook naar.

Het is de moeite waard om eens te kijken naar de winsten, dividenden, marges en ROIC van de periode voor corona. Dat is voor een traditionele airline ongeëvenaard.

Johnson Matthey

Heel mooi bedrijf in duurzaamheid. Producten en innovatie in CO2 reductie, circulaire economie, filters, clean air, etc. Fantasie zit in de eLNO accu die zij hebben ontwikkeld en binnekort geproduceerd gaat worden.

KION Group

Wellicht niet het meest bekende aandeel, maar wel een tof bedrijf. Het doet alles in de intralogistics en de automatisering en digitalisering daarbinnen. “our solutions improve the flow of material and information within factories, warehouses, and distribution centers”. Het lift daardoor natuurlijk mee op de e-commerce trend. Verder informatie: https://www.kiongroup.com/en/About-us/KION-at-a-glance/

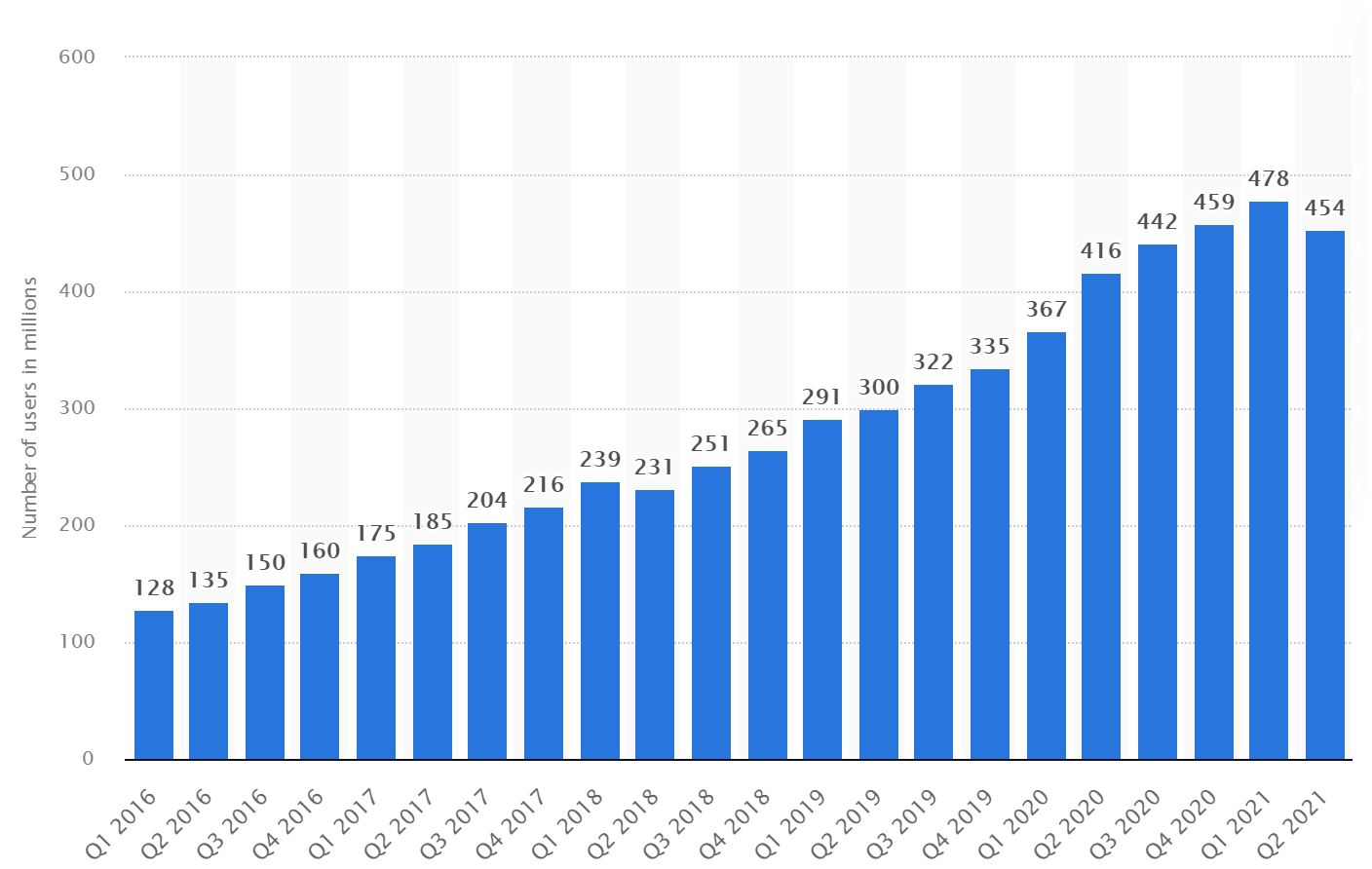

Een fair value bepalen voor Pinterest is bijzonder lastig. Het tempo van de groei is namelijk heel lastig te bepalen, zowel van het aantal gebruiker als van de omzet per gebruiker. Het is ook moeilijk in te schatten hoe ver Pinterest kan komen buiten de US en Europa. En bovendien is het nauwelijks vast te stellen wanneer er een plafond bereikt wordt qua groei en in hoeverre bijvoorbeeld Facebook de niche van Pinterest gaat verstoren. Omdat ik geloof ik het businessmodel en de toegevoegde waarde van Pinterest, voor zowel bedrijven als gebruikers, heb ik een scenario doorgerekend waarin lange termijn groei zit en bovendien op lange termijn een forse groei van de winst door de beperkte variabele kosten. Ik kom dan op een minimale fair value van $70,-. Dat is bij een scenario waarin de groei gestaag doorzet, zowel qua gebruikers als qua omzet per gebruiker. Dit is deels gebasseerd op de gestage groei uit het verleden (Corona periode uitgezonderd). Wanneer ik de groei iets optimistischer doortrek. Namelijk dat de investeringen van Pinterest in het meer “shoppable” maken van het platform echt momentum krijgt (de integratie met Shopify is al een grote stap). Dan heb ik een fair value van ca. $110,-. De potentie van deze manier van online shoppen staat nog zo erg in de kinderschoenen, maar wat mij betreft is de potentie enorm. Het is natuurlijk vooral de vraag of Pinterest hier sterk van kan profiteren.

Ik wacht de komende jaren af welke kant het op gaat en waarschijnlijk worden de inschattingen steeds nauwkeuriger. Voorlopig vind ik deze ‘onzekere’ berekening voldoende om geinvesteerd te blijven in Pinterest. Risico blijft natuurlijk dat wanneer het succes als platform sterk achterblijft dat er van de fair value nauwelijks iets overblijft. Ik heb Pinterest gekocht onder de $20 en dat was voor mij een no-brainer, nu rond de $60 is het volgens mij nog steeds relatief ‘goedkoop’, als je maar gelooft in het businessmodel. Toen het enige tijd geleden boven de $80 stond ben ik wel weer goed opnieuw gaan analyseren, maar ook toen heb ik de conclusie getrokken dat het niet persé heel duur is als de potentie er uiteindelijk uit gaan komen.

De recente daling is wel te plaatsen door het achterblijven van de groei in gebruikers. Dit is veroorzaakt door het wegebben van het Corona thuisblijf-effect. Maar de onderliggende groeitrend van pre corona is feitelijk nog steeds in tact. Zie afbeelding. Pas als die onderliggende trend breekt ga ik mij zorgen maken.

Royal Dutch Shell

Shell stond al lange tijd op mijn watchlist. Nooit gekocht omdat ik een goede toekomstgerichte strategie miste ten aanzien van de energietransitie. Onlangs is dat ontbrekende puzzelstukje toegevoegd wat mij betreft. Ik vind het een sterk en vooral realistisch verhaal.

https://www.shell.com/promos/energy-and-innovation/shell-energy-transition-strategy/_jcr_content.stream/1618407326759/7c3d5b317351891d2383b3e9f1e511997e516639/shell-energy-transition-strategy-2021.pdf

Met een fair value (wat mij betreft) van €27, heb ik op 26 april Shell toegevoegd aan mijn portefeuille (5%) tegen €15,77. Deels van het nog beschikbare cash in mijn portefeuille en deels door vrijgekomen cash uit mijn verkleining van de positie in JMAT

Wat volgens mij belangrijk is om te begrijpen is dat de wereld simpelweg voorlopig nog niet zonder olie en gas kan. Nu zou je kunnen zeggen dat er dan meer geinvesteerd moet worden in duurzame energie. Tegen die stelling kan je geisoleerd ook niet tegen zijn. Maar dat onderwerp zit gewoon complexer in elkaar. Wanneer Shell al het geld in duurzaam stopt lost het probleem namelijk helemaal niet op. Als Volkswagen auto’s maakt die op bezine rijden en wij dat als consument kopen….. Een ander mooi voorbeeld noemt Shell in het rapport: “if we invested in producing sustainable aviation fuel, and made it available on commercial terms at all the airports Shell serves today, the investment would not significantly lower our or society’s carbon emissions. Most aircraft are not yet certified to fly on 100% sustainable aviation fuel and the cost of the fuel is considerably more than traditional jet fuel, making it an uncompetitive choice for the airlines.”

De oplossing zit in de samenwerking tussen overheid (wetten, beleid, belasting) bedrijven (producten/innovatie) en energy companies (levering energie). Vanuit die gedachte vertrekt Shell. Het maximale willen doen, maar dan wel realistisch met haalbare effecten. Shell bedrijpt als geen ander dat zij dit niet alleen kunnen oplossen.

Daarnaast is het doel ook niet om geen CO2 meer uit te stoten in 2050, maar om de uitstoot die er dan nog is neutraal te maken door te compenseren. Ook dat is realistisch en onder aan de streep hetgeen wat telt.

Wat we ook niet moeten vergeten is dat bedrijven als Shell (met bijna 100.000 medewerkers, in meer dan 80 landen en een omzet van 200 miljard) tijd nodig hebben om het bedrijf zelf te transformeren. Het is niet realistisch om te verwachten dat dat in een paar jaar volledig getransformeerd is.

Samsung Electronics Rpr1/2Pfdshs -EUR-

Ooit gekocht voor de verborgen waarde van de chips die zij maken. Die was niet perse verborgen, alleen er werd alleen maar geschreven over Samsung als consumenten elektronica bedrijf. Dat is niet het interessante van Samsung. Samsung innoveert en investeert enorm op het terein van chips.

Smurfit Kappa

Kartonnen verpakkingen en dozen. Duurzaam, slim en efficient bedrijf. Innoveert in de markt waar ze in zitten. Vaart mee op de trend van e-commerce en duurzame verpakkingen.

Inmiddels wel boven de fair value. Ik wil nog wat informatie de komende maanden over hoe zij uit de corona effecten komen, de gestegen prijzen en de schaarste in paper packiging. Afhankelijk daarvan stel ik wellicht de fair value bij.

Just Eat Takeaway

In de community van Jongbeleggen hebben Pim Verlaan en ik hier een uitgebreide video over opgenomen.

Video: 02. Waardering Just Eat Takeaway (DCF-methode)

Na die tijd is er zoveel gebeurd. Pim en ik maken binnenkort een nieuwe video met een update.

Veolia Environnement

Veolia wordt op het gebied van toekomstige toegevoegde waarde erg onderschat. Met name hoe hard andere bedrijven en de maatschappij de oplossingen van Veolia nodig gaan hebben in de toekomst. Een van de grootste uitdagingen voor de wereld van de komende decenia zit in de categorie van water, circulariteit, afval, etc. Dat is waar Veolia zich op richt en op innoveert. Het heeft de schaal, de kennis en een ijzersterk management.

Inmiddels is de koers in korte tijd wel hard opgelopen. Het is de komende tijd dus de vraag of dit gerechtvaardigd is.

Zalando

Tot slot

Mijn actuele portefeuille kan je volgen via https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Tot over een paar weken, bij de nieuwe update van de fair values van oktober.