Let’s meet the DCF

“Price is what you pay, value is what you get”. De prijs van een aandeel weet je. Dan wil je dus nog de waarde van een aandeel bepalen. De methode om te waarderen is gelukkig vrij simpel. Het is namelijk de optelsom van alle toekomstige cash flows, contant gemaakt naar nu. Vandaar discounted cash flow (DCF).

Via deze link kom je bij het model.

https://docs.google.com/spreadsheets/d/1FnR5g2IWojMxM3L5LseMTNNw5cJEd8C_O00FYT_YvOM/edit?usp=sharing

De DCF methode uitgelegd

Dat klinkt allemaal mooi. Maar hoe werkt het nou precies? Dat ga ik in dit artikel aan je uitleggen.

Om te beginnen heb je natuurlijk je fundamentele analyse gedaan. Op basis van die inzichten kan je namelijk iets zeggen over de toekomst van een bedrijf. Meer daarover vind je in de artikelen op mijn site. En in de podcast afleveringen van Jongbeleggen waar ik vertel over dit onderwerp. De afleveringen vind je hier.

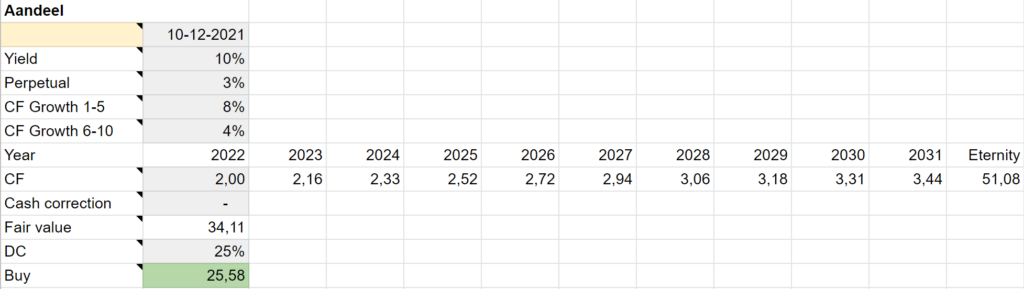

Ok… dat heb je gedaan, nu gaan we het DCF model vullen. Voor de simpele variant hoef je alleen de grijze cellen te vullen.

Datum

De enige waarde in het model die je met zekerheid kan vaststellen 🧐. Het is gewoon handig, voor later, als je je model gaat aanpassen. Je houdt zo een ’track record’ bij. Door de tijd heen wil je je uitgangspunten toetsen en bij nieuwe inzichten aanpassen. Hoe vaker je dat doet hoe beter je waarderingen worden.

Yield

Hier vul je in hoeveel rendement je wil op je geïnvesteerde geld. Oftewel je rendementseis. Dit is een persoonlijke afweging en daar zit niet zozeer een goed of fout aan. Ik geef je wel een aantal afwegingen mee.

Risicovrij rendement

Je kan stellen dat het rendement op veilige staatsobligaties risicovrij zijn. Bijvoorbeeld die van de Verenigde Staten en Nederland. Het rendement dat je op je aandelen wil is altijd het risicovrije rendement plus jouw risico opslag. Het rendement op de staatsobligaties fluctueert natuurlijk. Het is niet de bedoeling dat je je yield constant moet aanpassen. Ik neem daarom een meerjarig verwachting voor het risicovrije rendement. Dat is logisch omdat ik daar maandelijks in zou leggen en dan over mijn beleggingshorizon ook een gemiddeld veilig rendement verwacht. Ik hanteer ca. 2%. En dat is arbitrair, dat weet ik. Het maakt ook niet zoveel uit, daarover later meer.

Risico opslag

Dus minimaal 2%, plus een beetje voor het risico. En voor de moeite 😀. Ik wil tenminste 8% er bij, totaal 10% dus. Als ik 6-8% goed genoeg vind dan pak ik wel een ETF in een gespreide wereld index. Ook hier is de rest weer arbitrair. 10% voelt goed. En meer kan het altijd worden als de korting op het aandeel groter is.

Yield aanpassen aan risico

Je zou kunnen zeggen dat je een lagere risico opslag wil voor aandelen met een laag risico en een hogere opslag voor aandelen met een hoog risico. Veel beleggers passen dit toe en daar is niks mis mee. Je krijgt dan een voor risico gewogen rendementseis.

Ik doe dat niet. Voor mij is elke Euro dezelfde Euro. Als 10% rendement niet haalbaar is bij een aandeel, dan zoek ik gewoon verder naar een alternatief.

Risico zit voor mij veel meer in onwetendheid. Ik wil overtuigd zijn van mijn analyse en voorspelling van de toekomstige cash flows. Soms ben ik niet zeker genoeg en heb ik veel risico en onzekerheid in mijn voorspelling. Dan heb ik het gewoon nog niet goed genoeg geanalyseerd of ik begrijp het niet goed genoeg. Dan is het gokken en hopen. Of het aandeel laten voor wat het is. Ik kies dan het tweede. En daar is ook niks mis mee. Er zijn meer aandelen waarbij waarderen mij niet lukt dan waarbij het wel lukt. Je kan niet alles snappen en ervan overtuigd zijn.

Risico’s beperken vind ik natuurlijk wel belangrijk. Dat doe ik door te spreiden, maar dat is weer een ander onderwerp.

Tot slot nog een belangrijk onderscheid. Beweeglijkheid in de koers en onzekerheid van de lange termijn winsten zijn iets anders. In beleggingsland zie ik echter dat het bijna altijd met elkaar vermengd wordt. Wat je vaak ziet is dat men de beta (of andere variabele voor de beweeglijkheid van een aandeel) gebruikt om de risico opslag te bepalen. Dat is vanuit de theorie dat bewegelijkheid en risico hand in hand gaan. Het zegt iets over het risico van de koers. Dat vind ik geen juiste benadering als je naar waarderen kijkt. Het gaat namelijk om het risico of de onzekerheid van de toekomst van de business. Dat maak je op uit je fundamentele analyse en niet uit een beta.

Vaste Yield

Het grote voordeel van één vaste yield gebruiken is vergelijkbaarheid. Alle bedrijven die ik analyseer leg ik langs dezelfde lat. Dan komen dus vanzelf de ‘goedkoopste’ bedrijven bovenaan te staan.

Of ik nu 8%, 10% of 12% als vaste yield gebruik in mijn model, de volgorde van goedkoop naar duur blijft nagenoeg hetzelfde. Vandaar de arbitraire keuze voor 10%. Ik heb 20 posities in mijn portefeuille, dat moeten de 20 meest ondergewaarde aandelen zijn.

Verdisconteren naar nu

De toekomstige cash flows worden met de gekozen yield verdisconteerd naar het nu. Geld heeft namelijk een tijdswaarde. Geld in de toekomst is minder waard dan geld in het hier en nu. Het hoe en waarom vind je in dit artikel.

Cash flows voorspellen

Je voorspelt hier de free cash flows die toekomen aan de aandeelhouders van het bedrijf. In jaar 0 (in dit geval 2022) voorspel je de eerste cash flow. In het veld voor CF growth 1-5 en CF growth 6-10 zet je de groeiverwachting voor die jaren. Het model rekent dan de cashflows uit voor die jaren. Dit geeft een prima eerste idee, maar het is soms wat te kort door de bocht. Als je een goede fundamentele analyse hebt gedaan dan kan je iets meer maatwerk toepassen. Elk jaar is natuurlijk apart in te vullen.

Het is belangrijk om uit te gaan van gemiddelde kasstromen in de toekomst. Cyclische bedrijven hebben natuurlijk geen lineair groeipad en toekomstige cycli laten zich niet voorspellen. In praktijk kan je meestal de recordwinst van een cyclisch bedrijf niet doortrekken tot het oneindige. Dat behoeft enige gematigdheid in je inschattingen naar de toekomst toe. Andersom geldt natuurlijk hetzelfde.

Perpetual growth

10 jaar vooruit kijken is lastig, de horizon nog verder oprekken is wat mij betreft meestal niet realistisch. Maar het bedrijf stopt ook niet met bestaan. Na het laatste jaar in het model komt er een waarde van de cashflows tot in de eeuwigheid. In de sheet staat een formule die berekent wat die waarde is. De formule gebruikt de laatst berekende cashflow en laat die met een vast percentage groeien. Namelijk de perpetual en daarom moet je de perpetual growth% invullen in het model. Welke percentages ik daarvoor hanteer vind je in dit artikel.

Cash correction

Sommige bedrijven hebben al dusdanig veel cash in huis dat je die kan meetellen in de waarde van het bedrijf. Het is immers al verdiend en nog niet uitgekeerd aan de aandeelhouders. Ik ga hier doorgaans conservatief mee om. Niet alle cash op de balans is beschikbaar voor aandeelhouders. Bij de meeste bedrijven is het gewoon het smeermiddel om de business draaiende te houden. En kleine overschotten zijn nodig om incidentele tegenvallers op te vangen. Doorgaans hebben de meeste bedrijven niet een overschot aan cash.

Discount (DC) / Margin of safety

We zijn er bijna… We hebben namelijk door bovenstaande stappen al een fair value in het model staan. Dat is de waarde van het aandeel. Althans, jouw berekende waarde. Je hebt in je analyse en berekening aannames gebruikt. En je weet één ding zeker, het klopt niet precies. De toekomst gaat nooit precies verlopen zoals je verwacht. Als je het goed hebt gedaan dan heb je ongeveer gelijk. En dat is ook goed genoeg.

In de praktijk kan het de komende jaren mee- of tegenvallen. En sommige aannames en voorspellingen zul je moeten bijstellen. Om te corrigeren voor je eigen onjuistheden in je analyse gebruik je een margin of safety. Een margin of safety is een soort kreukelzone om te voorkomen dat je geld verliest bij een onjuistheid in je analyse. Je wil dus altijd kopen onder de fair value. Hoe groot je deze discount wil hebben is persoonlijk. Ik hanteer 25% omdat het mij een gerust gevoel geeft. Het geeft comfort voor mijn beslissing om een aandeel in mijn portefeuille toe te voegen. Dan kan er als het ware 25% onjuistheden in mijn inschattingen zitten. Dat is dan niet perse om conservatief of voorzichtig te zijn, maar omdat het reëel is dat mijn inschatting ergens onnauwkeurig gaat zijn. Het kan natuurlijk ook positief uitpakken en dan heb je dubbel feest, zowel je discount van 25% die eruit loopt en de fair value die omhoog gaat.

“Investing is not nearly as difficult as it looks. Successful investing involves doing a few things right and avoiding serious mistakes.” – John Bogle

En met die gedachte waardeer je aandelen.

Kritische noot

De DCF methode is niet zaligmakend en ook niet de enige methode om te waarderen. Het is wat mij betreft qua financiële en economische theorie wel de meeste zuivere. Het is de enige methode die ik gebruik in mijn beleggingsbeslissingen. Onderstaand een aantal kritische noten die vaak geplaatst worden bij de DCF methode. En natuurlijk mijn reactie daarop 😁.

“Groeipercentages beïnvloeden de waardering heel erg“

Dat klopt. Het feit dat groeipercentages de fair value beïnvloeden laat zien wat er in werkelijkheid gebeurt. Dat gaat op bij de waarde voor de eternity, maar ook bij de groeipercentages van de eerste 10 jaar. Het maakt heel erg uit of de winst over 10 jaar met 12% per jaar is gegroeid of met 10% per jaar. Maar het model de schuld geven omdat het wel heel erg afhangt van welke percentages of bedragen je hanteert is wat mij betreft de omgekeerde wereld. Die onzekerheid is nu eenmaal inherent aan hoe de waarde van een bedrijf tot stand komt.

“Contant maken doe je door de WACC (weighted average cost of capital) te gebruiken“

Voor een bedrijf is de WACC een belangrijke measure. Alleen voor mij persoonlijk doet die er niet toe. Hoe de kosten van het vermogen in elkaar steken heeft voor mij geen invloed op het rendement dat ‘ik’ wil maken. Dat bedrijven gebruik maken van deze measure is volkomen logisch. In het feit dat beleggers er mee aan de haal gaan zit wat mij betreft een denkfout. Ik heb zelf namelijk helemaal geen WACC. Ik wil gewoon 10% rendement op mijn geld.

“Inschatten wat de winsten en cash flows de komende jaren gaan zijn is te lastig en de waardering is daardoor onbetrouwbaar”

Als je het te lastig vindt dan ben je voor dat bedrijf niet in staat om een waardering uit te voeren. Dan weet je dus niet wat het waard is en is het wat mij betreft beter om je geld er niet in te steken. Ik begrijp heel goed dat de beleggerswereld op zoek is naar modellen die meer eenvoud toevoegen. Bij veel bedrijven kom ik er uiteindelijk ook niet uit. Daar vind ik de onzekerheid van mijn voorspelling te groot. Dan heb ik weinig vertrouwen dat mijn voorspelling dicht bij de werkelijkheid gaat zitten. En vraag ik mij überhaupt af of ik wel in de richting zit. Daar is niks mis mee, je kan niet alles begrijpen en voorspellen. Dan als alternatief een methode gebruiken die heel simpel is maakt je waardering niet beter. Dan ben je jezelf gewoon voor de gek aan het houden.

Samengevat

“Investing is simple, but not easy” – Warren Buffett

Tot slot

Vragen? Stel ze via Instragram.

https://www.instagram.com/dennisemmelkamp/

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via: https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

Tot volgende week!