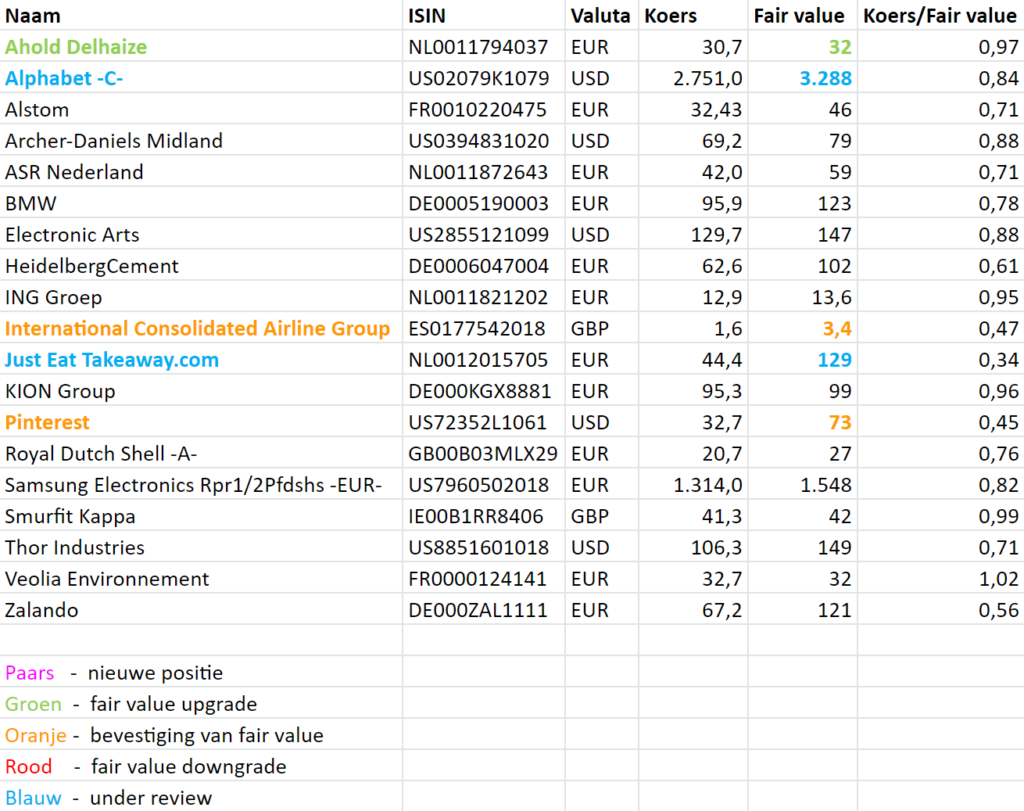

De koers van Pinterest is in een jaar gehalveerd. Is er iets veranderd in de lange termijn vooruitzichten? Ik ben erin gedoken…

Verder heb ik nog een paar transacties gedaan aan de hand van de fair values. En zie ik een bijzonder Pizza effect…

Wanneer een koers zo hard omlaag gaat vraag ik mij toch af of ik iets verkeerd zie. Zal ik dan echt degene zijn die niet wil luisteren naar de rest? Ik neem je mee in mijn huidige kijk op Pinterest. We gaan langs de MAU, ARPU en wat andere cijfers… Even opletten dus…

Wat is er aan de hand?

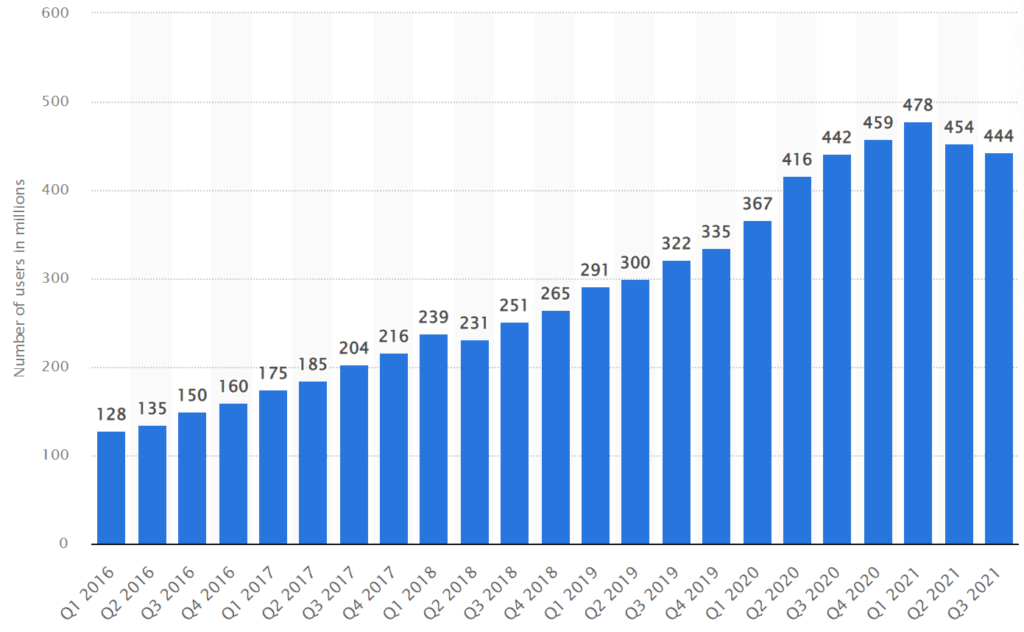

Vanaf Q2 2021 cijfers vallen de monthly active users (MAU) tegen. Q3 2021 heeft het beeld niet kunnen draaien. De verwachtingen voor Q4 2021 lijken ook geen of nauwelijks groei zien.

In dit plaatje zie je duidelijk het Corona effect in Q1 2020 inzetten. Dat effect begint er nu uit te lopen vanaf Q2 2021.

So far zie ik wat iedereen ziet. De groei valt wat tegen. Ook ik had verwacht dat het post corona effect kleiner zou zijn. De onzekerheid zit in het feit ‘of’ en ‘wanneer’ Pinterest de groei weer op kan pakken vanaf pre corona niveau. Als je in bovenstaand plaatje een lineaire trendlijn trekt door de meerjarige groei, dan krijg je een groeilijn waarbij het positieve corona effect er duidelijk tijdelijk bovenuit steekt.

Is Pinterest nu dan post corona vergeten hoe ze meer gebruikers naar het platform kunnen trekken? Ik denk het niet. De afgelopen 12 jaar zijn ze daar namelijk heel succesvol in geweest. En een vergelijkbaar alternatief is er niet.

Maar er is nog iets anders aan de hand.

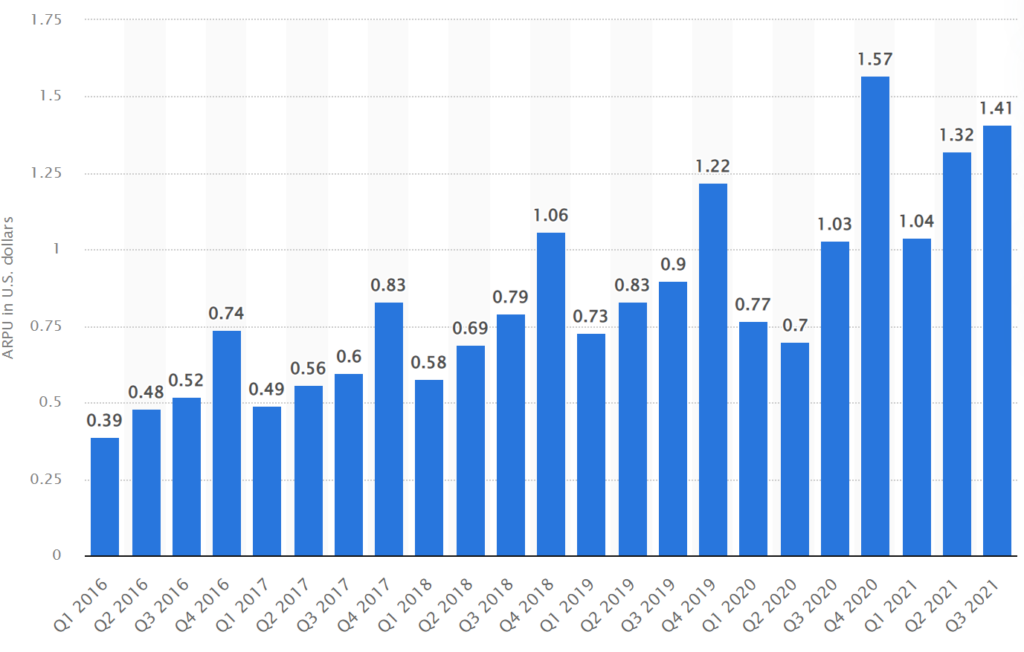

Van MAU naar ARPU

De koers van Pinterest is in 2019 ook 50% gedaald. Niet door tegenvallende MAU of omzet. Toen was het omdat Pinterest moeite had om geld te verdienen aan users. En inderdaad… wat heb je aan users als ze niets opleveren. Een quote van CNBC van toen: “Still, Pinterest has yet to turn a net profit at a time when investors are putting more value on the bottom line than the top. The company said that it expects a 2019 adjusted loss…”. Pinterest heeft zich vanaf 2020 sterk gericht op het monetizen van de users. Dit had vooral te maken met het “shoppable” maken van de pins en het succesvol maken van geplaatste advertenties. En dat is gelukt. De laatste vier kwartalen hebben $5,34 per user opgeleverd, de vier kwartalen daarvoor $3,02. In onderstaand plaatje is dit duidelijk zichtbaar (inclusief het seizoenseffect).

En in die ARPU zit nog heel veel potentie. Vergeleken met Facebook verdient Pinterest slechts een fractie per gebruiker. Dat is ook wel verklaarbaar omdat Facebook al een volwaardig volwassen platform is, die monetizen al veel slimmer. Pinterest nog niet, dat is nog volop in ontwikkeling. Maar er is een heel belangrijk verschil tussen Facebook (en andere socials) en Pinterest. Veel gebruikers van Pinterest gaan namelijk het platform op met een ‘intention to buy’. Dat is voor adverteerders de allerbeste doelgroep. Voor een gebruiker van Facebook is reclame eerder noodzakelijk kwaad. Net als de folders in je brievenbus of de reclame op TV en Youtube. Ik snap dat het er is, maar leuk is anders.

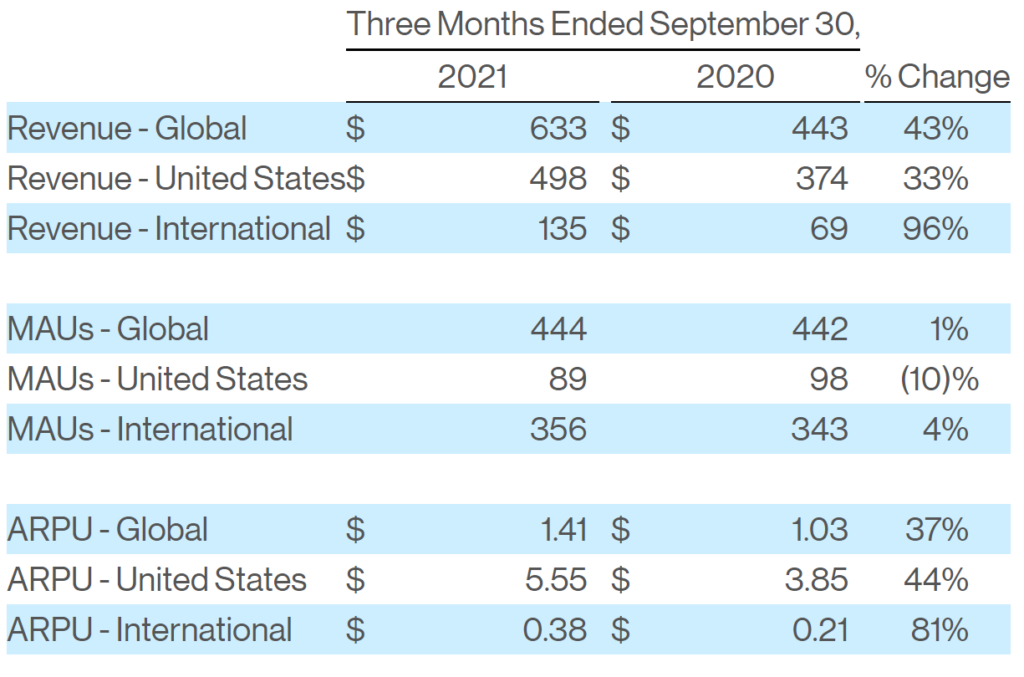

Afgelopen kwartaal zag de ARPU er zo uit:

Wat opvalt is dat de ARPU international nog extreem laag is. Terwijl 80% van de gebruikers international is. De hefboom die daar vandaan kan komen is heel groot en lijkt echt nog niet in de verwachtingen van de meeste beleggers te zitten.

Ben je er nog? Dan gaan we nu vooruit kijken…

Focus Pinterest 2022

Ok… in 2019 vonden we de ARPU te laag. In 2020 heeft Pinterest grote stappen gezet om dit te verbeteren. De ontwikkelingen in 2020 kwamen er in 2021 uit, de ARPU zat in de lift. De users zijn in 2020 aan komen waaien. Pinterest heeft de focus daar duidelijk niet gehad en zal zelf ook teleurgesteld zijn in de user growth. Dus in 2022 moeten ze aan de bak, wat is er intussen al zichtbaar?

Eind 2021 heeft Pinterest een Chief Content Officer aangesteld. Dat zegt iets over waar de nadruk gelegd wordt. Verder is er in 2021 fors geïnvesteerd om augmented reality toe te voegen aan het platform. De lippenstift die je wil kopen kan je nu met AR eerst uitproberen. Je kan je resultaten filteren op de haarstijl die je hebt of op je eigen skin-tone. Ik ben niet helemaal de doelgroep voor dat soort zaken, maar ik snap het nut. Pinterest heeft ook TwoTwenty in het leven geroepen. Dat is een team dat zich bezighoudt met het bedenken en ontwikkelen van nieuwe ideeën. Onlangs is daar PinterestTV uitgekomen. Dat gebruiken ze voor creators om shoppable episodes uit te zenden. Dus geen sluikreclame in de Youtube filmpjes. Gewoon adverteren omdat je een toffe content maker bent. In het verlengde daarvan heeft Pinterest Vochi overgenomen, een app om video’s te maken en te bewerken.

Het toont voor mij het enorme ontwikkelvermogen van Pinterest. Ze zijn al jaren in staat om steeds meer aan het platform toe te voegen. En het betekent dat Pinterest shopping persoonlijker en relevanter maakt. Vaak voegen die waarde toe voor zowel de gebruiker en de adverteerder. Die mix vind ik echt uniek.

Fair value Pinterest

Pinterest maakt gewoon winst. Het is geen bedrijf waar we nog moeten wachten of het winstgevend gaat zijn. De brutomarge is 80%. En 30-40% van de omzet gaat in R&D zitten. Verder hebben ze geen schuld en veel cash op de balans.

Ik heb vertrouwen in het businessmodel. Ik verwacht dat ze in de loop van 2022 de gebruikers weer laten groeien. En ik verwacht dat de ARPU verder stijgt de komende jaren. In mijn berekening kom ik nog steeds op een fair value van $73. En dan ben ik nog vrij conservatief geweest in mijn aannames en groeipercentages.

Er zijn natuurlijk ook risico’s. De belangrijkste is dat het aantal gebruikers moet gaan toenemen. Als dat uitblijft dan is de daling van afgelopen periode terecht en zijn we bovendien nog niet klaar met dalen. Ook kunnen andere partijen een inhaalslag maken en markt winnen van Pinterest. Pinterest is op dit terrein een soort first-mover en dan is inhalen lastig, maar niet onmogelijk.

Conclusie Pinterest

Op 04-01-2022 heb ik Pinterest bijgekocht op $33. Mijn positie is toegenomen met ca. 2,4% van mijn portefeuillewaarde, tot 6%.

Ahold, Veolia en KION

Deze bedrijven stonden al een tijdje dicht bij de fair value. Ahold heb ik nog eens herzien en heeft een kleine upgrade gekregen van €1. Meer kon ik er niet van maken. Ahold heb ik in maart 2021 gekocht voor €22. Inmiddels 42% rendement en de fair value is wel erg dichtbij. Ahold is voor mij dus een positie zonder grote onderwaardering, daarom heb ik het een beetje afgebouwd. Ik heb op 04-01-2022 een deel van mijn positie verkocht, het is nu weer ca. 5% van mijn portefeuille.

Hetzelfde gaat op voor Veolia. In januari 2021 gekocht voor €19,91 en nu 71% rendement verder zit het dicht tegen fair value. Ook daar dus een beetje afgebouwd zodat het weer 5% van mijn portefeuille is.

En tot slot KION Group, zelfde verhaal. Op 07-12-2021, op €101 en 124% rendement verder, een deel verkocht. In 2019 heb ik twee keer KION gekocht met een GAK van ca. €45. KION is door het afbouwen ca. 4% van mijn portefeuille.

International Airlines group

In het fair values artikel van december ’21 heb ik er al even bij stil gestaan. Er zit uiteraard nog allemaal onzekerheid in de toekomst met Corona. Maar ik ben er uit… Het virus wordt zwakker en levert relatief gezien minder ziekenhuisopnames op. We verwerken nog even de Omikron variant en daarna laten we het achter ons. En yes! we gaan weer vliegen!

Nee, ik ben geen viroloog. Maar die weten het ook niet. Ik ben gewoon positief en ik vind het scenario zo gek nog niet. In het artikel Top 3 aandelen van 2022 sta ik er ook bij stil.

Just Eat Takeaway

Ik ben niet bijgelovig… Maar afgelopen maandag bestelde ik pizza, via Thuisbezorgd. Met een koers van €50. Dat doe ik dus nooit meer. De koers zakte de dagen daarna naar €43.

Het staat vast dat mijn pizza dit veroorzaakte. Dan ben ik benieuwd wat het Thais eten volgende week veroorzaakt. Ik denk dat we dan weer makkelijk naar de €50 kunnen. Maar misschien komt het ook wel door de cijfers die ze 12 januari gaan presenteren. Ik ben heel benieuwd… In de fair values van volgende maand sta ik er zeker bij stil.

En mocht het tegenvallen? Dan probeer ik gewoon Chinees.

Tot slot

Vragen? Stel ze via Instagram.

https://www.instagram.com/dennisemmelkamp/

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via: https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

Tot volgende week!