Hoe zit het met Kion? Is de daling terecht of overdreven? Ik neem je mee in mijn analyse. Alvast de conclusie… Het is overdreven, maar er is wel slecht nieuws en dat heeft invloed op de waarde.

Er was eens…

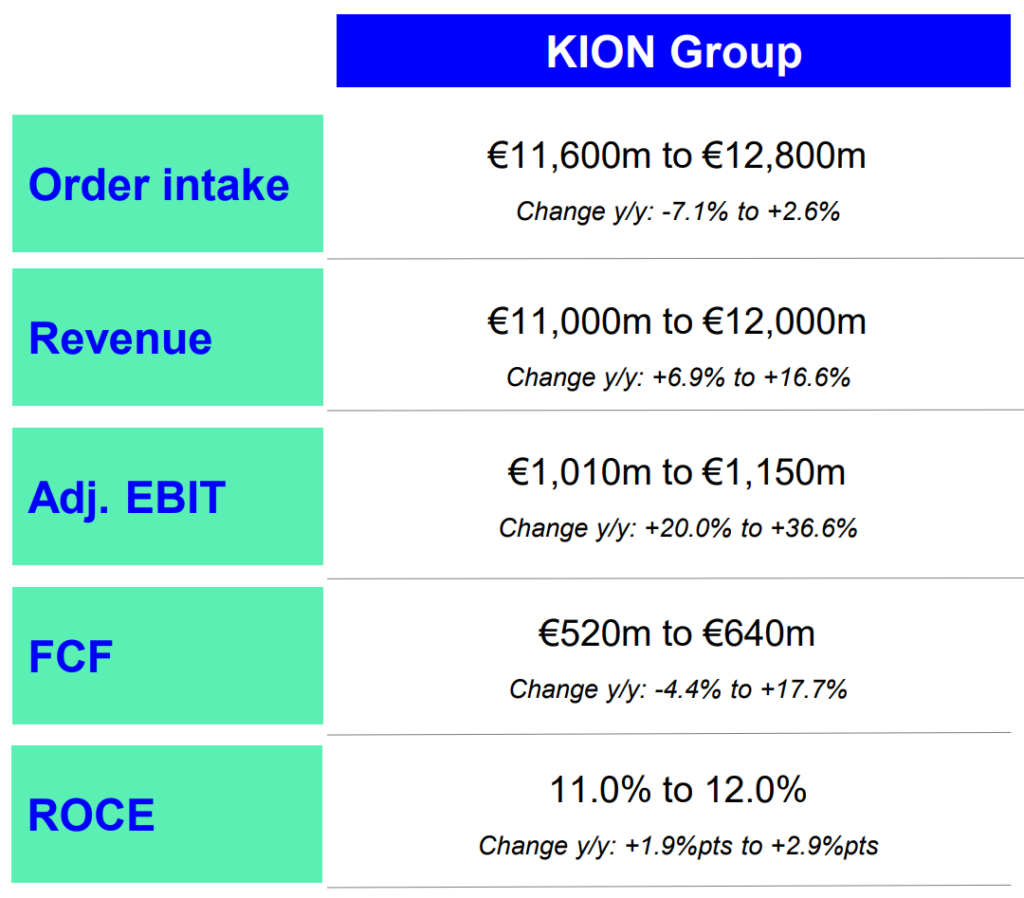

Een outlook voor 2022, afgegeven bij de jaarcijfers 2021:

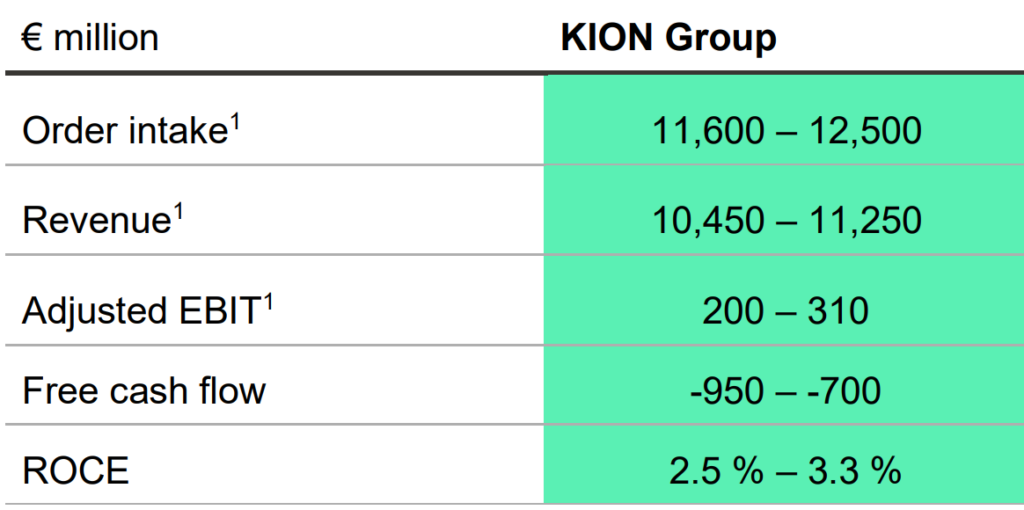

Een beleggersbingo later in de tijd….. dit is de outlook die is afgegeven op 13-09-2022:

Zo plotseling, als deze twee plaatjes doen vermoeden, was het ook weer niet. In Q1 ’22 werd de oorspronkelijke outlook al teruggetrokken door de macro economische omstandigheden. In Q2 ’22 werd aangegeven dat ze later met een nieuwe outlook zouden komen. En in Q2 ’22 was al duidelijk dat de Ebit fors lager was en de FCF negatief.

Wat is er precies aan de hand?

In Q3 ’22 heeft Kion voor het eerst een negatieve Ebit, voor zolang ze beursgenoteerd zijn (2013). Om tot een goede analyse te komen gaan we eerst de twee segmenten van Kion apart bekijken.

ITS segment

Het Industrial Trucks & Services (ITS) segment is in Q3 gewoon conform Q2 earnings en de Q2 earnings call. Die outlook was al gedempt en er is niet zoveel nieuws onder de zon. Het verhaal blijft dat er een tijdelijk negatief effect op het werkkapitaal is, door verstoringen in de supply chains. Dat betekent simpel gezegd dat Kion materialen aan het hamsteren is omdat ze lastig te krijgen zijn. Dat hamsteren kost natuurlijk cash en voordat het verkocht is als eindproduct ben je verder in de tijd. Oftewel negatieve cash flow als gevolg.

Wel is het management met aanvullende informatie gekomen waar ik positief over ben. Ze hebben diverse maatregelen genomen. Ze hebben agile pricing ingevoerd (daarover later meer), het leveranciers netwerk is versterkt en er zijn alternatieve supply channels actief. Deze maatregelen hebben inmiddels effect. Aan het eind van Q2 was de voorraad halffabrikaten in de werkvoorraad 12.200, eind augustus waren dit er 8.500. Het hamsteren van materialen heeft dus effect en zorgt er voor dat de productie voortgang blijft vinden.

Het hamsteren heeft vooral betrekking om metalen en electronica. En bij de electronica heeft Kion een nieuwe hobbel. In Q3 kon een belangrijke leverancier van electronica namelijk niet meer leveren door een cyberaanval. Het effect hiervan is nog niet bekend.

Conclusie van het ITS segment: conform verwachting, niet veel nieuws en de genomen maatregelen hebben effect. De Ebit marge voor 2022 blijft, ondanks alles, redelijk liggen op ca. 5,5%. In de vorige outlook was het ca. 9,5%. De lange termijn outlook is >10%.

SCS segment

Bij de Supply Chain Solutions (SCS) segment gaat het slechter. De order intake is lager door verminderde vraag uit de e-commerce hoek, door uitgestelde projecten en door het afzeggen van orders. Het verlies in Q3 loopt naar verwachting op naar ca. €175 miljoen en voor heel 2022 naar €30 miljoen. De oorspronkelijke outlook 2022 was €495 miljoen positief, dat is een EBIT marge van ruim 10%. En de lange termijn prognose is 12-14%. Maar eerst terug naar nu…..

De marges in dit segment staan al enige tijd onder druk en blijven wegglijden. De oorzaak is heel goed te verklaren. De projecten die nu worden uitgevoerd zijn 6 tot 24 maanden geleden verkocht. De extreme en snelle prijsstijgingen in arbeid, materialen en logistiek zijn daarin niet meegenomen.

Het slechte aan dit verhaal is dat Kion de gestegen kosten blijkbaar nauwelijks kan doorberekenen aan hun klanten. De contracten bevatten nauwelijks clausules voor prijsstijgingen. In dit geval heeft het management van Kion echt een steek laten vallen in de bedrijfsvoering.

Dan is er nog een deel wat ze niet in de hand hebben. Het feit dat materialen slecht leverbaar zijn. Dat zorgt voor inefficiënte inzet van personeel en uitloop van projecten. De kosten lopen hierdoor op en de winsten verdwijnen. Dit deel van het probleem is het management van Kion niet aan te rekenen. Het effect van de problemen in de supply chains gaan echter wel langer doorwerken. De nieuwe projecten starten al met vertragingen. Voor deze nieuwe projecten zijn ook geen mensen beschikbaar want die werken nog aan de oude vertraagde projecten. En door krapte op de arbeidsmarkt is de inhaalslag niet te maken.

Samengevat:

– Slechte risicobeheersing op contractniveau ten aanzien van prijzen

– Ongunstige omstandigheden in de supply chains

– Te weinig arbeid beschikbaar

De drie punten hebben in essentie geen impact op het businessmodel zelf. En dat is het belangrijkste om te zien.

De eerste is goed op te lossen door het management door betere risicobeheersing. De prijsaanpassings-clausules zijn in Q2 al volledig geïntroduceerd in nieuwe contracten. En ze zijn nu bezig om bij de leveranciers de prijzen vast te zetten bij aanvang van de projecten. Eigenlijk heel simpel natuurlijk, maar wel met de wijsheid achteraf. Afgelopen 10 jaar was de inflatie laag en vooral stabiel. In die tijd kon je gedurende een project van 6-24 maanden de verwachte inflatie inprijzen en dan was er niet zoveel aan de hand. Dat praat het gebrek aan risicobeheersing van het management niet goed, alleen zitten er in elk bedrijf nou eenmaal imperfecties die aan het licht komen wanneer situaties in het extreme worden getrokken. En dan is het makkelijk oordelen wat je eigenlijk had moeten doen 🤓.

Het tweede gaat vanzelf over en de maatregelen die ze nu al nemen verzachten de pijn, voor nu en in de toekomst.

De derde gaat wat langer duren want daarvoor moet de economie gaan afkoelen en de arbeidsmarkt weer terug in balans gaan komen. En dat is niet zoveel anders dan het tweede punt, alleen moet Kion daarna nog de achterstand wegwerken voordat ze weer terug bij af zijn. Dit punt kan je alleen ook omkeren 😎. Door de enorm toegenomen vraag naar de producten van Kion zijn ze niet meer in staat om alles te produceren. Dit maakt het geen goed nieuws, maar wel een teken dat de business zelf, het product, heel sterk is. Het orderboek en de instroom blijft ook in deze tijd sterk.

Effect middellange termijn

De targets voor het businessmodel op middellange termijn blijven staan. Het management herhaalt de verwachting van een EBIT marge van 10-12%. Het businessmodel is nog steeds goed gepositioneerd om te profiteren van de e-commerce en automatiserings trend. In combinatie met het schaarser en duurder worden van arbeid gaan de producten van Kion steeds meer waarde toevoegen voor zijn klanten.

Maar… Het duurt wat langer tot die marges behaald worden. Daarvoor moet de wereld even de inflatie en supply chain issues oplossen. En in de tussentijd doet het dus iets met de waardering van Kion. Daar komen we straks op…..

Kion failliet?

Huh?! Nee, hoezo failliet? Het is de meest gestelde vraag die ik hoor wanneer er forse tegenwind is bij een bedrijf: “Is er een risico op faillissement?”. Alleen stel je die vraag op het verkeerde moment. Bij je eerste analyse en voordat je een aandeel koopt kan je je dit beter afvragen. Wat als het bedrijf is zwaar weer terecht komt? Is het dan in staat om financieel overeind te blijven? Als het antwoord ‘nee’ is, of ‘misschien’, dan is het meestal gewoon handig om van het aandeel af te blijven. Iets met “rule #1: never lose money” Warren Buffett.

Kapitaalpositie

Ok maar hoe zit het bij Kion. In het jaarverslag 2021 vertellen ze dat ze een kredietfaciliteit van €1 miljard hebben afgesloten. Dat was ter vervanging van de vorige faciliteit. De nieuwe faciliteit loopt 5 jaar met optie tot verlenging van 2 jaar. Daarnaast hebben ze onlangs hun commercial paper program verhoogd van €500 naar €750 miljoen. Dit bedrag is nog niet aangeraakt en dus nog volledig beschikbaar. Daarnaast geeft de CEO in de analyst call van vorige week aan dat hij geen noodzaak ziet voor een aandelenemissie en dat ze comfortabel zijn met hun kapitaalpositie:

“Our current instruments, we’ve got promissory notes. We’ve got commercial paper. We’ve got bilateral bank loans. We’ve got a bond and very significant amounts of undrawn facilities against those multiple debt capital sources. So we’re good on that…“

Betaalbaarheid van de schuld

Dan nog even de Debt/Ebitda ratio… Die was 0,9. Door een incidentele negatieve periode schiet je niet door je convenanten heen. De CEO bevestigd dit ook in de call van deze week. In het verlengde daarvan wordt aangegeven dat de capex op peil blijft conform de strategie. En ook het dividendbeleid blijft in stand.

Scenario FCF 2023-2025

Tot slot nog even het effect van het hamsteren van spullen. Dat is net als thuis en boodschappen bij de Albert Heijn. Je koopt een grote voorraad houdbare producten, een rib uit je lijf. Maar de rest van de maand koop je niks meer en eet je het op. Dat is wat Kion doet. Nu veel inkopen om het straks te verkopen. De Ebit is voor 2022 ca. €255 miljoen. Dan is er, zonder nieuwe verrassingen, maar één logisch scenario mogelijk. De FCF gaat vanaf 2023 fors verbeteren en later normaliseren. Dat gebeurt doorgaans wanneer je wel winst maakt maar een negatieve FCF hebt door een negatief effect van je werkkapitaal. Eind oktober komt Kion met nadere voorspellingen voor 2023, even afwachten op de concrete getallen dus.

Insider buying

Het management is blijkbaar overtuigd van de kapitaalposities, de marges op middellange termijn en het feit dat ze binnenkort weer ‘on track’ zijn. Op 15 september was er in ieder geval een top bestuurder van Kion, Andreas Krinninger, die voor ruim 95 duizend euro aandelen kocht à €22,86.

Conclusie

Er is geld genoeg. De lange termijn markttrends zijn in tact. De producten van Kion zijn nog steeds van toegevoegde waarde voor klanten. De negatieve effecten van inflatie en supply chains zijn tijdelijk, ca 1-3 jaar. Deels worden die opgelost door de markt en deels maakt Kion de bedrijfsvoering op orde. 2022 is fors negatief qua FCF, 2023 komt herstel en in de loop van 2024 is het genormaliseerd. Afgelopen jaren groeide Kion richting de doelstelling van een EBIT marge van 10-12% en ver zat Kion daar niet vandaan. Eerder hebben ze aangegeven dat het verhogen van de prijs van hun producten nauwelijks effect heeft op de vraag. Verder blijft het orderboek en de omzet blijft ook in deze tijd op peil. Ik vind verwacht dat Kion de groei kan voortzetten en in 2025-2026 voorbij de 10% EBIT marge zit.

De fair value heb ik wel verlaagt. 2022 tot 2024 zien er gewoon niet super sterk uit en er is werk aan de winkel om de interne bedrijfsvoering op orde te krijgen. De marge en FCF doelstellingen op middellange termijn verwacht ik ook vertraagd met 1 à 2 jaar. En verder is Kion blijkbaar gevoeliger voor macro economische omstandigheden dan eerder gedacht. Dat betekent dat ik in de doorrekeningen op lange termijn meer rekening houdt met economische tegenwind en dus een iets lagere “baseline” kies voor de FCF. “iets” lager omdat dergelijke uitzonderlijke situaties ook niet standaard elke 5 jaar langskomen. Gelukkig 😁.

Fair Value Kion

Nu €67. Het was €83. Dat is een bijstelling van ca. 20% naar beneden. De koers is sinds de aankondiging van de nieuwe outlook met ca. 36% gezakt vanaf een niveau dat wat mij betreft al veel te laag was. De huidige koers is ca. €22 en daarmee is Kion wat mij betreft enorm ondergewaardeerd. De onzekerheid in de outlook voor 2023 en verder maakt dat beleggers en liever vanaf blijven. Ik zie fundamenteel in het businessmodel geen wijzigingen daarom is het voor mij een typische geval van: “be greedy when others are fearful”. Kion staat bovenaan mijn lijstje om bij te kopen. Het is voor mij nog wel even wachten op de nodige maandelijkse inleggen en dividenden zodat er voldoende cash is voor bijkopen. Tot die tijd is het uitkijken naar de Q3 cijfers eind oktober waarbij meer duidelijk wordt over de doorkijk naar 2023.

Wanneer verkoop ik wel?

Als dat wat aan de hand is, het slechte nieuws, gaat over de fundamenten van de business. Dat is het moment dat mijn fundamentele analyse van de business niet meer klopt. Het meest recente voorbeeld voor mij is Johnson Matthey Ik vind het dan geen probleem om mijn analyse bij te stellen, mijn mening te herzien en in dit geval op de verkoopknop te drukken. Ook na een koersval.

Een ander recent voorbeeld is Babcock International. In dit artikel geef ik deze uitleg.

“Babcock International heb ik destijds verkocht omdat er allerlei ellende in de boeken stond. Er zou fors moeten worden afgeboekt. Het was sowieso al lange tijd onrustig met elk kwartaal nieuwe tegenvallers. Ik heb destijds besloten te verkopen omdat ik niet meer kon vertrouwen op de cijfers en het management. Hoewel de koers redelijk is hersteld na mijn verkoop, sta ik er nog wel achter. In het vervolg zou ik in vergelijkbare situaties hetzelfde doen. Het kan namelijk ook erg verkeerd aflopen in dit soort situaties.”

En natuurlijk verkoop als de koers de fair value bereikt, maar dat is inmiddels wel bekend volgens mij 😁. Ook met Kion ben ik niet getrouwd. In december 2021 heb ik aandelen Kion verkocht voor ruim €100, ook zonder de tegenwind van nu was dat teveel van het goede. Later heb ik het weer teruggekocht op €60-€70 en dat was achteraf gezien iets te voorbarig. Maarja achteraf is het makkelijk beleggen 😁. Je zou kunnen zeggen dat de margin of safety die ik hanteer nu zijn werk heeft gedaan. Door de (door mij) onvoorziene tegenvallers is de fair value gezakt naar €67, maar met een GAK van €59 is de schade beperkt. Tenminste….. Dan moet de koers ook nog een beetje meewerken de komende jaren 🙄.

Fair values

Owja… Er zijn nog meer bedrijven… Nou hier het lijstje. Verder is er niets veranderd ten opzichte van vorige maand.

Mocht je je afvragen of het ‘normaal’ is dat de fair values zo ver onder de koers liggen….. Nee dat is niet ‘normaal’. In oktober/november was mijn gemiddelde koers/fair value 0,81. Als je van die fair values de margin of safety af haalt dan kwam je op een ratio van 1,08. In die maanden kon ik ook nauwelijks nieuwe ondergewaardeerde posities vinden. Nu een paar maanden later staat de teller op 0,55 in plaats van 0,81. Dat is niet perse ‘normaal’, maar in eerdere jaren was dit voor mij wel de start van een bovengemiddeld rendement voor aandelen. Daarmee zeg ik niet dat de koersen nog veel verder kunnen zakken. Aan die voorspelling waag ik mij verder niet.

Tot slot

Vragen? Stel ze hier of via Instagram.

https://www.instagram.com/dennisemmelkamp/

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via: https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

De volgende update van mijn fair values deel ik op 16 oktober. Dat is net als vandaag ook de derde zondag van de maand.