Hoe vergaat het met de aandelen die je hebt verkocht? Wat was er gebeurd als je dat niet had gedaan?

Je kijkt ongetwijfeld naar het rendement op je aankopen. Dat is het rendement dat, ongerealiseerd, in je portefeuille staat. En wanneer je een aandeel verkoopt vier je feest over het gerealiseerde rendement. Of uithuilen, dan kan ook…

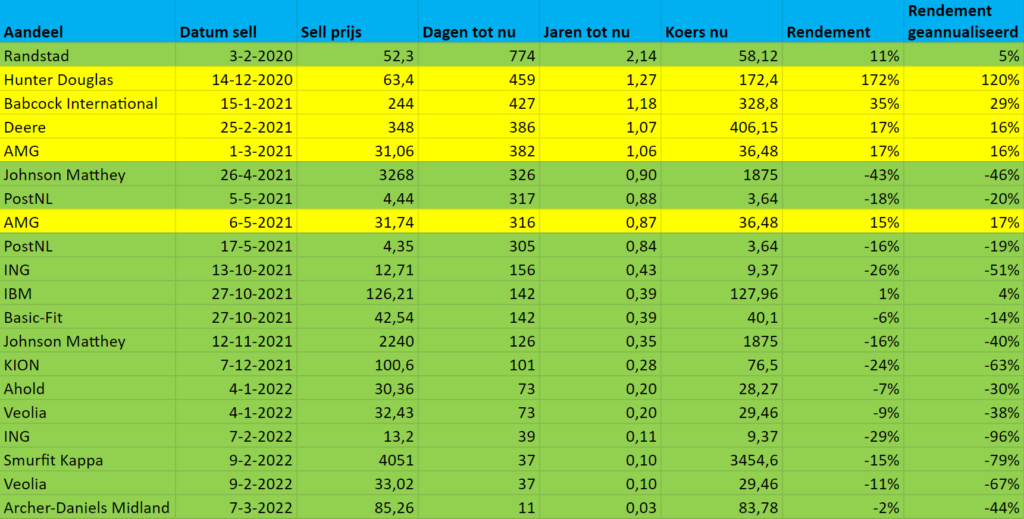

Bij mij werkt dat niet anders. Dus vandaag kijk ik naar het rendement op mijn verkochte aandelen, als ik ze niet verkocht had. En dat ziet er vanaf begin 2020 zo uit

Waarom vanaf 2020? Vanaf dat moment heb ik relatief veel verkocht. In 2019 heb ik zelfs geen enkele verkooptransactie gedaan.

Veel getallen en aandelen, dus we lopen ze even door.

Algemeen

Van 2020 tot nu heb ik in 27 maanden 20 keer op de verkoopknop gedrukt. Dat had ik 5 keer beter niet kunnen doen. Althans… Dat ligt dan weer aan het rendement op het alternatief. Maar we gaan het niet ingewikkelder maken dan nodig.

Ik heb niet gecorrigeerd voor valuta effecten en geen dividenden meegenomen. Dus de pietjes precies komen er vandaag wat slechter vanaf. Maar beleggen gaat over “ongeveer” en dat is wat ik heb gedaan.

Ik wil tenminste 10% jaarlijks rendement op mijn geld. Alles eronder is groen gemaakt in de tabel en daarmee dus een “succesvolle” verkoop. en de gele hebben >10% opgeleverd.

Je zou kunnen zeggen dat het in 75% van de keren goed is gegaan en dat ik met de 20 transacties gemiddeld 20% negatief jaarlijks rendement heb misgelopen. En volgens mij ben ik nu voor het eerst blij om iets te zijn misgelopen.

Maar laten we de verkopen eens nader bekijken. Per categorie.

Categorie 1. Had ik beter niet kunnen verkopen

De meest in het oog springende… Hunter Douglas. Het bedrijf had destijds een forse onderwaardering. Het eerste overnamebod haalde nog lang niet mijn fair value. Ik dacht echter dat het bod gewoon doorgang zou vinden. Het overgrote deel van de aandelen was al in handen van één aandeelhouder en ik had niet verwacht dat andere aandeelhouders daar roet in het eten zouden gooien. De aandelen heb ik dus verkocht. Die analyse heb ik destijds in een paar minuten gedaan en is achteraf gezien totaal verkeerd geweest. Het bod is uiteindelijk enorm verhoogd naar €175. Het is niet alleen de wijsheid achteraf die het allemaal logisch maakt. Ik had destijds ook verstandiger moeten zijn. Een bod dat nog ver van mijn fair value af zit heeft natuurlijk gewoon een grote kans op verhoging. Ook als de meerderheid van de aandelen al in bezit van de overnemer zijn. Ik had enkele maanden af kunnen wachten en als er geen hoger bod kwam was er nog geen man overboord.

Babcock International heb ik destijds verkocht omdat er allerlei ellende in de boeken stond. Er zou fors moeten worden afgeboekt. Het was sowieso al lange tijd onrustig met elk kwartaal nieuwe tegenvallers. Ik heb destijds besloten te verkopen omdat ik niet meer kon vertrouwen op de cijfers en het management. Hoewel de koers redelijk is hersteld na mijn verkoop, sta ik er nog wel achter. In het vervolg zou ik in vergelijkbare situaties hetzelfde doen. Het kan namelijk ook erg verkeerd aflopen in dit soort situaties.

Deere is een super mooi bedrijf dat al meerdere jaren ijzersterk presteert. Iets meer dan een jaar geleden was de fair value echter wel bereikt en daarom heb ik verkocht. In afgelopen jaar is Deere uitstekend blijven presteren en heeft de winst en de outlook wederom verhoogd. Ik heb daardoor afgelopen jaar wat rendement misgelopen. Niet dramatisch, maar toch. Het toont vooral aan dat het nooit kwaad kan om ijzersterke bedrijven in je portefeuille te hebben, ook al is het niet meer spotgoedkoop.

Tot slot AMG. Dat heb ik in twee etappes verkocht. En dat is eigenlijk vrij eenvoudig. Ik had namelijk het idee dat ik redelijk kon voorspellen hoe de komende jaren van AMG eruit zouden gaan zien. Maar elk kwartaal zat ik er naast. Ik ben er achter gekomen dat ik de business, de markt en het bedrijf gewoon net niet goed genoeg begrijp. En dan is het altijd goed om het niet in portefeuille te hebben. Anders ben je aan het hopen en speculeren.

Categorie 2. Kopen, verkopen, kopen

KION en Smurfit Kappa heb ik verkocht omdat ze boven de fair value noteerde. Kort daarna zijn beide koersen fors naar beneden gegaan. Beide heb ik op lagere niveaus, ca. 30%, teruggekocht. Prima en niks mis mee dus. Het paste ook bij mijn voornemen om ’te dure’ posities sneller van de hand te doen voor goedkopere alternatieven. Maarja als ze dan zelf weer goedkoop worden dan mogen ze weer jaren in portefeuille 😁.

Categorie 3. Afbouwen

De combinatie van een grote positie zonder al teveel onderwaardering is niet ideaal natuurlijk. Vaak wordt de positie relatief groter door koersstijgingen en daardoor uiteraard de onderwaardering kleiner. Afbouwen is dan een prima optie. Bij de eerste transactie van Johnson Matthey was dat het geval. De positie had nauwelijks onderwaardering meer maar was wel 8% van mijn portefeuille.

Ook bij Ahold en Archer-Daniels Midland speelde dat. Bij ADM was de positie inmiddels zelfs boven de 10% gegroeid.

Dat ik de posities niet direct sluit is omdat ik er op lange termijn nog veel vertrouwen in heb. Het zijn ijzersterke bedrijven met een goed businessmodel, tegen een redelijke prijs. En je krijgt het nou eenmaal niet altijd voor elkaar om 20 extreem ondergewaardeerde aandelen te vinden. Tenminste, ik niet.

Categorie 4. Weg vertrouwen

Soms blijkt mijn analyse gewoon niet juist, of niet goed genoeg. Dat was bij IBM het geval. De kracht van IBM was bij nader inzien toch niet zo sterk als eerder gedacht. Dat verlaagt niet alleen de fair value, maar het zorgt er ook voor dat er niet meer wordt voldaan aan mijn belangrijkste voorwaarde om ergens in te beleggen. Namelijk een sterk businessmodel. Prijs is pas stap 2.

Bij Randstad gebeurde hetzelfde maar dan net een beetje anders. Randstad heeft een heel goed businessmodel en het traditionele cyclische is er al enige tijd af. Dat zag ik toen ook al en daarom vond ik het een interessante belegging tegen een goede prijs. Maar er ontbrak een belangrijk onderdeel in mijn analyse. De beperking op het cyclische karakter is goed bij tegenwind, maar als de wind mee zit dan heb je er ook niet extreem veel aan. Het opwaartse effect is ook beperkt gebleken en dat maakte dat ik destijds de fair value negatief heb bijgesteld.

De tweede transactie in Johnson Matthey zat in deze categorie. Het vertrouwen in de toekomst en het management viel weg. Ook genoeg reden om te verkopen. In dit artikel van een toen sta ik daar bij stil Update Johnson Matthey

Categorie 5. Te duur

Dat is de eenvoudigste categorie. Een aandeel wordt te duur dus mag het de deur uit. Basic-Fit, ING, PostNL en Veolia. Allemaal sterke bedrijven met goede resultaten de afgelopen jaren en vooral de komende jaren. Maar dat weet iedereen inmiddels wel en zit het dus ook in de prijs verwerkt.

Conclusie

Ik ben al met al best tevreden met het lijstje verkopen. Hunter Douglas heeft mij geleerd meer geduld te hebben bij overnamesituaties en om ook dan eerst te analyseren. Aan de andere kant bevestigt het mijn voornemen om bedrijven zonder onderwaardering sneller van de hand te doen. Niet rigoureus, maar maanden wachten op iets wat niet gaat komen heeft ook niet zoveel zin.

Mijn strategie blijft: buy and hold, tot een gek de hoofdprijs betaalt…

Tot slot

Vragen? Stel ze via Instagram.

https://www.instagram.com/dennisemmelkamp/

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via:

https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

Tot volgende week!