13 bedrijven uit mijn portefeuille zijn inmiddels met cijfers gekomen. Over Just Eat Takeaway schreef ik al een update in de community van Jong Beleggen. Dat artikel lees je nu ook hier Just Eat Takeaway trading update Q1 2023.

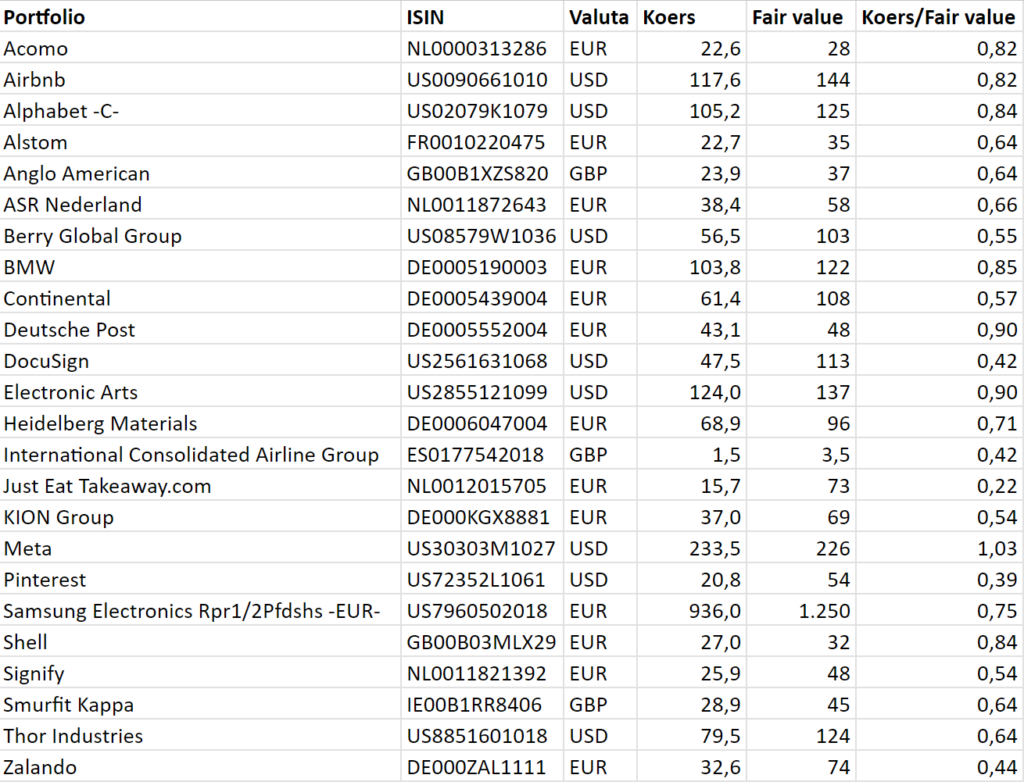

Verder heb ik ook de fair values van mijn nieuwe posities aan het overzicht toegevoegd. Continental en Anglo American. Die zaten tijdens de Fair values Q1 2023 namelijk nog niet in mijn portefeuille. De aankopen had ik al wel gedeeld: Woensdag transactiedag.

Genoeg linkjes voor nu. Laten we beginnen!

Rode draad

Ik doe het wel in vogelvlucht. . . Niet omdat ik haast heb, maar soms zijn bijna alle resultaten conform verwachting en zonder gekkigheid. Ik lees op allerlei plekken een heel gedoe over een Ebitda stijging van 7%, terwijl er 6,5% verwacht was 🙄. Of een outlook voor het volgende kwartaal waar de omzet 5% stijgt in plaats van 6% verwacht 🙄. Who cares?! Heel onbelangrijk. En dit soort gemier zou al helemaal geen reden moeten zijn om koersdoelen aan te passen.

Dus voor mij was het bij alle bedrijven misschien een beetje saai. En dat is prima. Meestal veranderd de wereld gelukkig ook niet in een kwartaal. En dat maakt beleggen ook gewoon niet zo ingewikkeld als het soms lijkt. Ik neem je mee in de simpelheid van mijn gedachten op deze kwartaalcijfers.

Maar eerst even dit. . .

Nieuwe aankoop

We hebben namelijk een andere aankoop gedaan. Een huis 😎. Dat betekende de afgelopen tijd veel rekenen aan de verbouwing en de aankoopbeslissing. Dat is iets anders dan rekenen aan fair values van aandelen, maar toch heel vergelijkbaar. Namelijk; hoeveel is het waard en hoeveel wil ik ervoor betalen.

Met één groot verschil. . . We betalen een beetje emotie 😁. Gelukkig maar, want dat woont lekker.

Ok nu beginnen we echt … 😇

Fair values

In omgekeerde volgorde van Z tot A dit keer.

Zalando

Vers van de pers. Zalando kwam vanochtend met cijfers. GMV stijgt bijna 3%, de omzet stijgt ruim 2% en er zijn weer veel actieve klanten bijgekomen, bijna 5%. Ook lukt het Zalando om de winstgevendheid langzaam op te schroeven. Gezien de economische tegenwind en de hoge inflatie zijn dat best redelijke cijfers. De outlook voor 2023 is ook bevestigd.

Tjah … Q1 is voor Zalando meestal het zwakste kwartaal en er is wat economische tegenwind. Maar onderliggend zie je dat de business sterker wordt en het platform groter. Ik zie geen aanleiding om aan het langetermijnplaatje te sleutelen. De fair value blijft dus gelijk.

Smurfit Kappa

Ook dit kwartaal weer ijzersterk. De omzet bleef ongeveer gelijk, maar de Ebitda steeg met 13%. Het bedrijf heeft inmiddels een Ebitda marge van ruim 20% en een Return on Capital Employed (ROCE) van bijna 22%. De business van Smurfit Kappa laat in bijna alle omstandigheden zien dat het stand houdt. Het is innovatief en heeft een enorm efficiënte productie.

De schulden bij Smurfit zijn heel beperkt, de Debt/Ebitda ratio is 1,2. Smurfit Kappa heeft een gouden combinatie van 1) een relatief hoge marge in je business, 2) de mogelijkheid om kapitaal te alloceren tegen ruim 20% rendement en 3) een lage schuld. Winsten worden gunstig geherinvesteerd en vreemd vermogen kan ook aangetrokken worden om investeringen te doen.

Het is voor mij allemaal een positief verhaal. Alleen dat was het al 🙂. Dus voor de fair value verandert er niks.

Signify

Dit is eigenlijk een beetje hetzelfde verhaal als alle andere cyclische bedrijven. Inflatie en economische tegenwind zorgt er gewoon voor dat de omzet en marges onder druk komen te staan. Ook bij Signify. Het is allemaal ongeveer conform verwachting en Signify handhaaft de outlook.

De koers ging wel 10% omlaag. Het lijkt alsof bedrijven die nu last hebben van tegenwind en geen positieve verrassing melden, een tik krijgen. Er is blijkbaar een zorg dat de tegenwind langer gaat duren dan verwacht. Ik heb geen idee, het zou kunnen. Uiteindelijk denk ik dat Signify een goed businessmodel heeft om op lange termijn succesvol te zijn. En de waarde van Signify ligt wat mij betreft ver boven de huidige koers.

Het wordt een beetje eentonig vandaag, maar ook deze fair value blijft staan 🙂.

Shell

De meevallers houden nog even aan bij Shell. Eigenlijk wacht ik al een tijdje op de terugval van de resultaten. Ik verwacht dat Shell door de lagere energieprijzen en een teruglopende economie wat minder geld gaat verdienen. Maar nu nog even niet 😉.

Ik ga de komende weken wat beter kijken naar de fair value van Shell. Het is heel lastig om te voorspellen wat de komende 1 tot 2 jaar gaat brengen. Dat maakt dat mijn fair value wellicht wat conservatief is, omdat daar een behoorlijke daling van de resultaten in 2024 en 2025 zit. Het zou kunnen dat Shell er wat dat betreft toch iets beter voor staat dan ik had gedacht.

Samsung Electronics

Samsung gaat mee met de teruggang in de chipsector. Er is minder vraag naar chips en tegelijkertijd maken bedrijven de voorraden eerst op. Tijdens de chiptekorten was men namelijk aan het hamsteren. Samsung verwacht dat in de loop van het jaar de voorraden zijn opgebruikt en de vraag weer langzaam zal herstellen.

Voor mijn fair value maakt het niet zoveel uit. De dip zat al in mijn model en ook de theoretische toekomstige dips. Je ziet ook dat de koers van Samsung (in euro’s) dit jaar ongeveer gelijk is gebleven.

Eindelijk weer een redelijke user growth. Na de corona periode was het vooral de vraag of dit momentum weer terug ging komen. Dat lijkt nu eindelijk het geval, 7% meer gebruikers. De omzet stijgt beperkt met 5% en voor volgend kwartaal verwachten ze ook zoiets.

Allemaal nog niet geweldig. Maar net als andere platform hebben ze ook last van teruglopende bereidheid van bedrijven om veel geld aan advertenties uit te geven. Op zich presteert Pinterest wel iets beter dan de markt wat dat betreft. Het is verder ook goed om te zien dat er niet alleen meer gebruikers zijn, die per stuk meer opleveren. Maar ook langer gebruik maken van Pinterest. Dat is een teken dat het product op zich beter wordt. De tijdsbesteding per gebruiker is een hefboom in het verdienmodel die bij Pinterest nog verder benut kan worden.

Voor nu is mijn zorg over de groei van de gebruikers wat naar de achtergrond verdwenen. En ik geloof ook wel dat de omzet weer wat harder gaat aantrekken komende 1-3 jaar. Het is alleen de vraag hoe geld Pinterest hiervoor moet uitgeven. De kosten blijven namelijk heel hard oplopen, terwijl ik had verwacht dat de schaal van Pinterest de komende jaren juist zou zorgen voor een lagere procentuele groei van de kosten.

In de investor call geeft de CEO aan dat de kosten die worden gemaakt al snel voordelen laten zien. De click-trough rate is bijvoorbeeld met 5% omhoog gegaan. Dat is een enorme vooruitgang die ook voor extra omzet moet gaan zorgen. Ik vertrouw er voorlopig nog op dat het vertrouwen van de CEO in de investeringen terecht is. Maar het is wel iets om de komende tijd in de gaten te houden.

Ook voor Pinterest blijft de fair value gelijk.

Meta

Een beetje in het verlengde van Pinterest. De groei is beperkt en er is focus op kosten. Meta laat wel zien dat ze de boel onder controle hebben en dat de omzet komende kwartaal verder groeit. Het is nu wel erg aannemelijk dat de winsten de komende jaren gaan stijgen.

De vraag is alleen … Hoe lang en hoe ver stijgen de winsten? De echte rek qua gebruikers is er wel een beetje uit. De bezuinigingen en ontslagen zorgen voor organisatorische onrust. En de Metaverse levert voorlopig nog niks op. Op dit moment staat Meta boven mijn fair value en ik ben nog aan het analyseren of ik de fair value positief moet bijstellen. Het kan ook zijn dat ik Meta binnenkort verkoop.

Kion

Dat kan vrij kort. In Fair Values september ’22 en Fair Values november ’22 kon je al lezen dat ik niet zoveel zorgen had op de tijdelijk terugval van de resultaten van Kion. Rond € 20 heb ik destijds ook bijgekocht. Afgelopen kwartaal kwam de definitieve bevestiging dat de business weer teruggekeerd is naar groei en vooral positieve cashflows. Daarnaast werd de outlook verhoogt.

De resultaten passen nog steeds bij het groeiplaatje in mijn model. De fair value kan dus ook blijven staan.

Deutsche Post

Ook eenvoudig. Last van economische tegenwind … Resultaten vallen wat terug ten opzichte van vorig jaar, maar dat was ook wel de verwachting. In Fair Values augustus ’22 en Fair Values november ’22 ga ik aan dat het de vraag is hoe Deutsche Post gaat presteren in economisch mindere tijden. Nou dat gaan we dus nu beleven, de komende kwartalen. Dat gaat wat meer inzicht geven hoe de business er voor staat voor de lange termijn en hoe cyclisch Deutsche Post is. Dat is interessant omdat ik in het DCF-model ook de invloed van economische cycli op de lange termijn verwerk.

Voor nu geen reden om de fair value aan te passen in ieder geval.

BMW

Nu begint het een beetje saai te worden … BMW voldoet ook gewoon aan de verwachting. Ze handhaven de outlook. Het aandeel elektrische auto’s neemt nu heel snel toe. En de marges blijven stijgen, ook in deze lastige tijden. BMW lijkt ook dit jaar ruim € 15 per aandeel te gaan verdienen.

De fair value blijft gewoon staan.

Anglo American

De nieuwkomer in mijn portefeuille kwam met een productie update. Dat is een overzicht van de hoeveelheid koper, nikkel, diamanten, etc. uit de grond zijn gehaald. Die updates ziet er platgeslagen altijd zo uit: “x% meer/minder van dit of dat, omdat we meer/minder hebben geproduceerd”. Soms omdat ze een paar dagen stil hebben gelegen door omstandigheden. En soms omdat een nieuwe mijn open is gegaan. En soms omdat het gewoon mee zit.

Ik zal je het overzichtje plussen en minnen besparen en de eindconclusie meegeven. “2023 production and unit cost guidance is unchanged across all business units.”

Nou mooi… Kan de raming in mij model blijven staan en de fair value dus ook. We wachten intussen op de ‘echte’ halfjaarcijfers.

Alphabet

ChatGPT vs. Bard. En wie wint de AI race?

Geen idee.

Wat ik wel weet. . . 🤓. Er is niet één winnaar straks. Ook niet één marktleider in AI.

AI is enorm veel omvattend. Heel veel bedrijven krijgen een stukje van de taart. Alphabet krijgt een stuk, Microsoft een stuk en tal van andere bedrijven een stuk. Het is net een verjaardag.

AI is net als de elektrificatie van auto’s een marathon en geen sprint. Het opengooien van ChatGPT was in mijn ogen een tussensprint van die marathon. Alphabet investeert al jaren in AI en blijft dat de komende jaren doen. Hoe en wat het gaat opbrengen moeten we allemaal nog zien. Ik ben wel comfortabel met de positie van Alphabet om een groot stuk van de AI taart te krijgen. Op super veel plekken komen we nu namelijk al op de Alphabet-producten. Of het nu via Maps is, de google reviews, Gmail, Google agenda, Android, YouTube, etc. etc. Dat is een goede uitgangspositie om consumenten richting nieuwe AI-producten te krijgen.

Owja. . . De kwartaalresultaten. Waren prima. Net als Meta en Pinterest heeft Alphabet ook last van teruglopende advertentie-inkomsten. Komt dat weer goed? Natuurlijk. Gewoon even wachten. Er was ook gewoon nog groei en ook Alphabet gaat bezuinigen om de marges op te krikken.

Tot slot

De rest van mijn holdings komen de komende tijd ook met cijfers. Die bespreek ik de volgende fair values update. Wie weet is de wereld afgelopen drie maanden toch veranderd.

Tot dan! 🫶🏻

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via: https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0