Hèhè… Klaar! Het huis is af.

Ja, ook de plintjes. En ja, ook de peertjes zijn van het plafond.

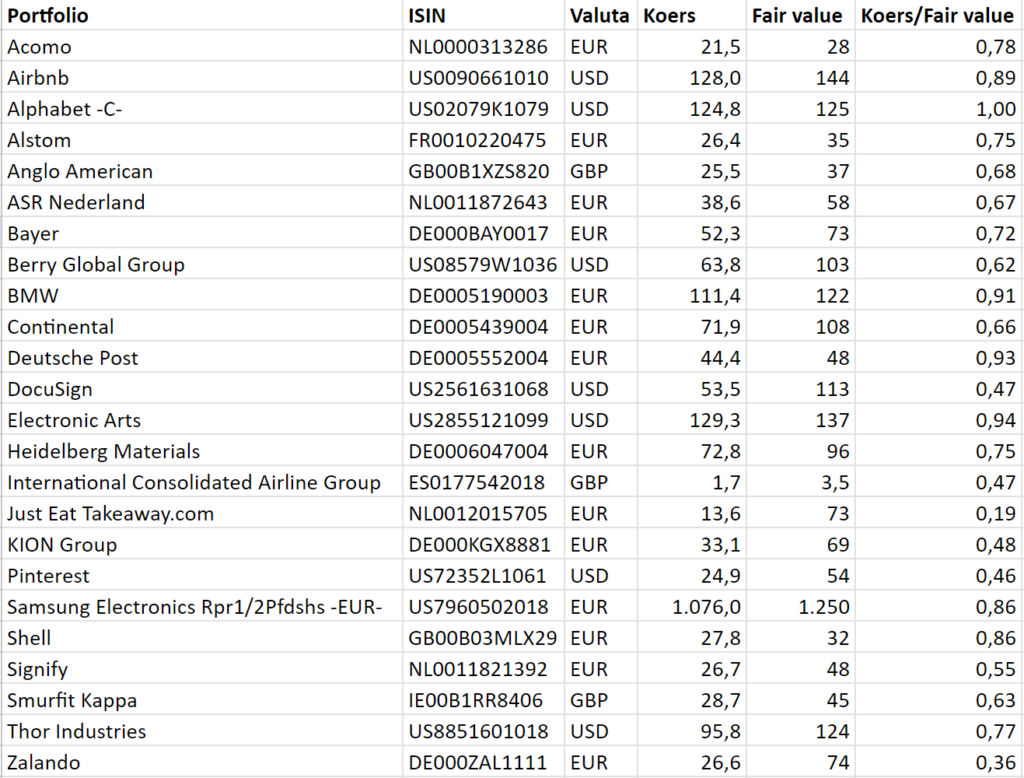

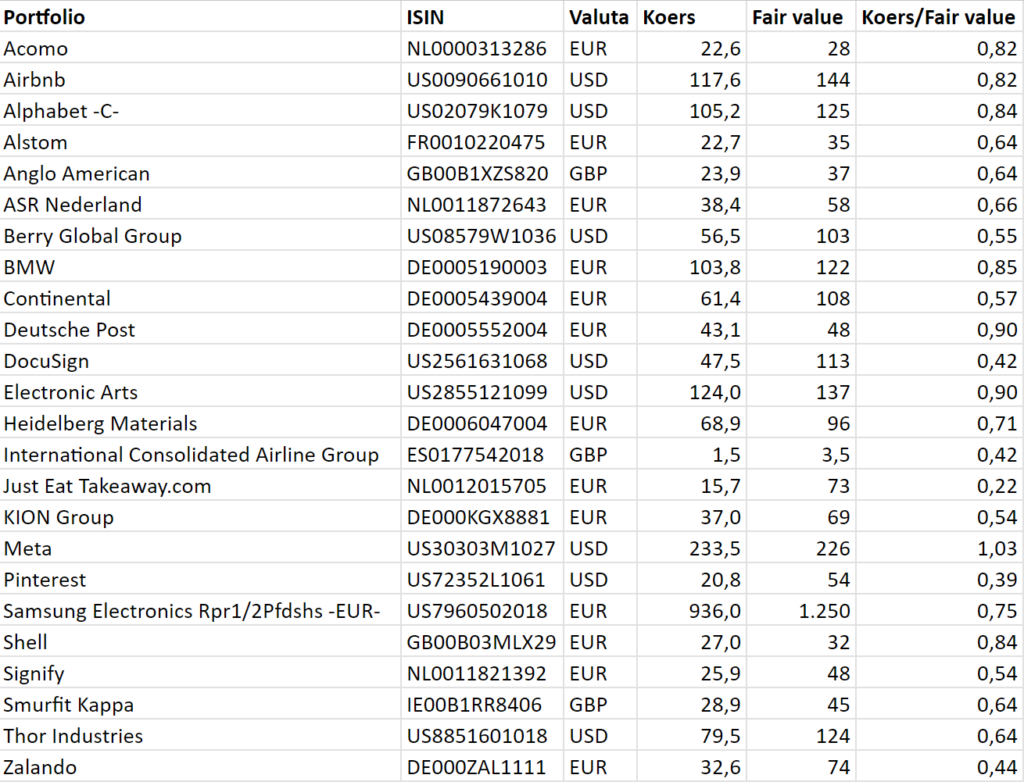

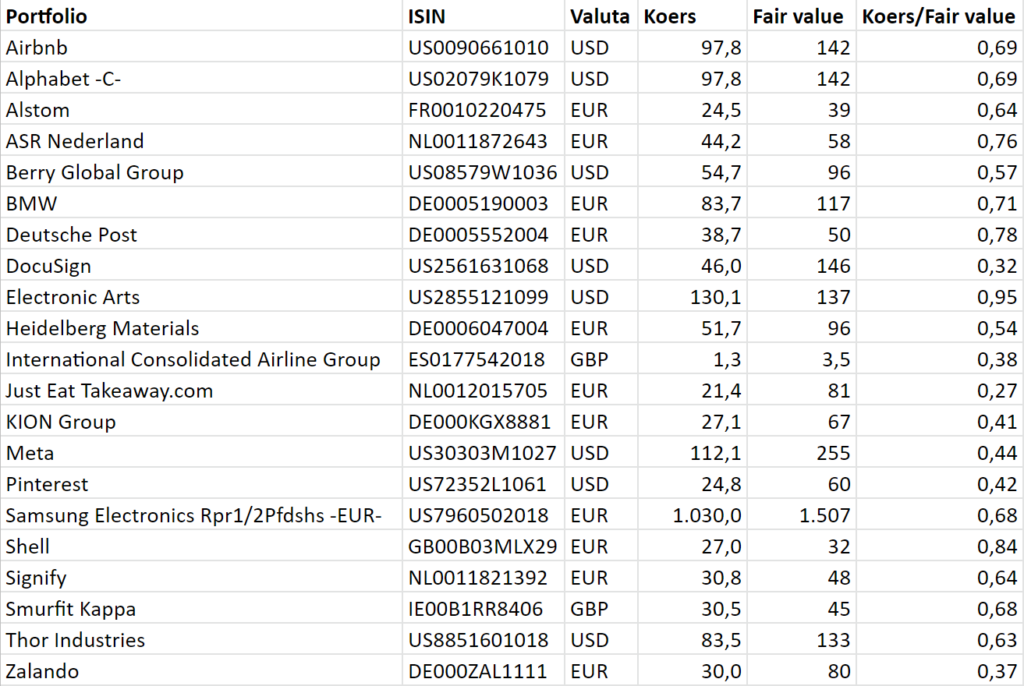

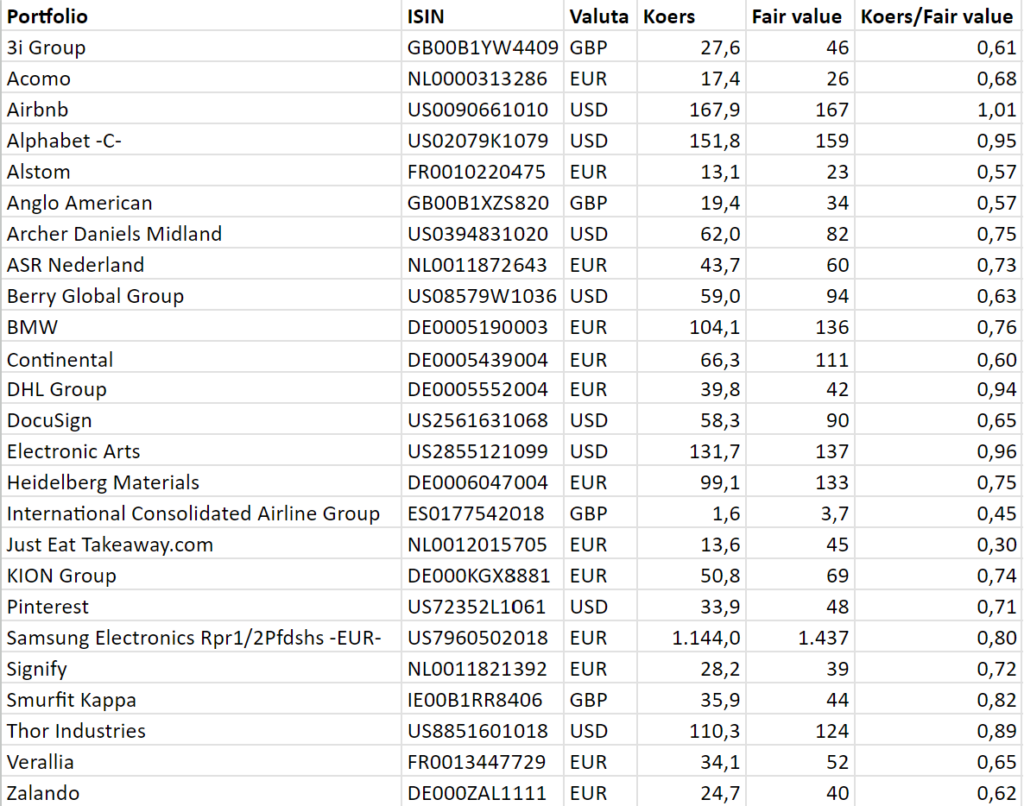

De “before” foto’s hier: Fair values augustus ’23. De “after” foto’s komen in een volgende update…

Leven na de verbouwing…

Ik zou me bijna gaan vervelen…

Dus ik ben per 1 januari ook maar aan een nieuwe functie begonnen. Hoppa, nieuwe uitdaging. Leiding geven aan de teams die gaan over de stedelijke ontwikkeling en het beleid van de gemeente Lelystad. Wonen, milieu & duurzaamheid, mobiliteit en stedenbouw. Daarin zitten de grote maatschappelijke thema’s van dit moment. En dat in een stad met de ambitie om hard te groeien. En de hoofdstad van de nieuwe natuur gaat worden. Wonen in of nabij het groen. Supergaaf.

Want daar waar beursgenoteerde bedrijven bezig zijn met hun visie, strategie en de lange termijn, doen we dat in Lelystad ook. Niet door een product te maken of aandeelhouderswaarde te creëren. Maar wel door het beste voor de stad, de inwoners en de ondernemers te doen. De maatschappelijke waardecreatie. En dat in een stad vol met kansen!

Maar tot zover de reclame voor Lelystad 😎. Laten we het over beleggen hebben…

Waar gaan we het over hebben…

- Even een terugblik op afgelopen half jaar, met alle transacties.

- Aandelen die hoog op mijn (watch) lijstje staan.

- Een wisseling van Broker.

- En natuurlijk het lijstje met fair values.

Update afgelopen half jaar

Beleggen en analyses stonden op een laag pitje afgelopen periode. Dat kan niet zoveel kwaad, maar ik merk dat ik toch hier en daar wat kansen heb gemist. Zowel om te kopen, als te verkopen. En dat komt niet op de dag of op de week. Maar er waren toch een aantal aandelen op mijn watchlist die ik graag had willen hebben, maar waar ik achteraf 15-20% ’te laat’ was. En andersom had ik aandelen in mijn portefeuille willen of moeten afbouwen. Maarja… “te laat”.

Goed… Lessons learned. Beetje opletten weer vanaf nu.

Transacties

Eerst maar even de transacties van afgelopen maanden.

Bonds

Door de maanden heen heb ik wat Bonds bijgekocht, dezelfde als in deze update: Fair values augustus ’23. Totaal is het nu ruim 5% van mijn portefeuille. Geen groot aandeel, maar samen toch een ‘normale’ positie qua omvang. De argumentatie van een paar maanden geleden staat nog steeds, dus de komende tijd verwacht ik de positie nog wel aan te houden. In afwachting van rentedalingen 😇.

Shell

In september ’23 volledig verkocht voor € 31. De koers van de nieuwe topman is op korte termijn ongetwijfeld goed voor de winst, maar voor de lange termijn geloof ik er niet meer in. Ik ben in Shell gestapt omdat ik geloof in de geleidelijke transitie naar schone energie. Gewoon steeds een beetje meer, ook voor Shell. De vorig CEO heeft die koers duidelijk ingezet, de huidige CEO heeft die koers nagenoeg tot stilstand gebracht. Ik geloof niet dat dat aandeelhouderswaarde creëert op de lange termijn. En daarnaast word ik er ook gewoon niet zo enthousiast van.

Maar al met al is Shell wel een succesnummer in mijn portefeuille geweest. In 2021 gekocht voor ruim € 15, aardig wat dividend onderweg ontvangen. Om het vervolgens met voor ca. € 31 te verkopen. Niks mis mee.

Alstom

En naast winnaars zijn er verliezers… Alstom ging in oktober met ca. 40% omlaag. Alstom worstelde al een tijdje met de overname van Bombardier en een groot aantal projecten met tegenvallers, qua planning, betalingen en marges. Maar die pijn leek te overzien en het ergste achter de rug. Tot oktober. Toen bleken de problemen toch nog groter en langer te duren. Nog meer negatieve cash flow en de aankondiging dat de balans versterkt moet worden.

De afstraffing van het aandeel komt natuurlijk deels door een beetje extra slecht nieuws. Maar het grootste deel komt door het wegvallen van het vertrouwen. En dat snap ik heel goed, ik wil als belegger kunnen vertrouwen op de uitspraken en voorspellingen van het management. En daar is het goed mis gegaan bij Alstom.

Toch heb ik bijgekocht in oktober, op ca. € 13. Het management van Alstom had voor de overname van Bombardier de zaken namelijk heel goed voor elkaar. Operationeel, de marges, en de cash flow. Door het trackrecord van het management heb ik vertrouwen dat ze de operationele problemen opgelost krijgen. En dat alle ellende nu wel bekend is en de verliezen genomen. Dat blijkt ook uit de ontwikkelingen in het orderboek, daar stijgen de marges op toekomstige projecten. Het orderboek blijft goed gevuld en de omzet blijft stijgen. Het is puur een operationeel probleem dan gemanaged kan worden.

Airbnb

Ik ben nog steeds enthousiast over Airbnb. En dan met name over de founder en de potentie dat in het bedrijf zit. Volgens mij wordt dat nog enorm onderschat. Toen de koers in november onder de $ 120 kwam, heb ik bijgekocht.

Anglo American

In december bijgekocht voor ca. £ 17. Gewoon omdat het veel te goedkoop is 😁. In deze post wat meer over Anglo American: Woensdag transactiedag

Bayer

Daar waar ik bij Alstom vertrouwen heb ik het oplossen van de problemen, had ik bij Bayer geen idee meer. Toen ik Bayer vorig jaar kocht, dacht ik dat alle ellende met Round Up inmiddels wel was voorzien. Op de balans stond een stroppenpot van 10 miljard geloof ik. En de recente rechtszaken vielen in het voordeel van Bayer uit. Het management bevestigde ook dat het ergste achter de rug was, of financieel gezien voorzien was in de stroppenpot. En wat dan overblijft, is een fantastisch bedrijf dat enorm veel waarde kan creëren.

Maar door de maanden heen bleven de tegenvallers opstapelen. In een aantal rechtszaken werd Bayer voor miljarden veroordeeld. De toekomstige ellende van Round up werd steeds onduidelijker en onzekerder. Vervolgens kwam het management ook niet met een sterk verhaal. Voor mij voldoende reden om het aandeel, met verlies, te verkopen.

Dit is typisch een voorbeeld waar mijn aannames of inschattingen onjuist bleken. Ik weet nog niet zo goed of ik het had kunnen voorzien. Ik denk dat dit er gewoon een beetje bij hoort. Je schat iets in op basis van het waarschijnlijkste scenario. En soms ontwikkelt het anders. Het is dan vooral zaak om gewoon te acteren en in dit geval te verkopen.

3i Group

Een nieuwe positie. 3i Group is de grootaandeelhouder in Action (ruim 50%). Als private equity partij hebben ze nog allerlei andere bedrijven in de portefeuille, maar bij 3i Group gaat het om de Action (>70% van de portefeuille).

Helaas is 3i Group veel te laat om mijn radar gekomen. Dit aandeel had ik anders jaren geleden al gekocht, vanaf het moment dat ze in Action gingen investeren. De Action vind ik namelijk echt een geweldig succesvol concept. Het zit namelijk in de uitstervende fysieke retailmarkt. Daar komt niet snel concurrentie bij voor de Action. Een fysieke winkelketen beginnen is niet iets wat zomaar gaat gebeuren.

Het is vooral interessant dat Action nu internationaal aan het groeien is. In het buitenland slaat het net zo goed aan als in Nederland. De meeste ketens gaan failliet of sterven uit. Maar Action groeit heel hard. En daar waar Zeeman, Wibra of andere budget ketens niet echt een goede merknaam hebben, heeft Action dat wel. Elke generatie komt er en is er blij mee. Parkeerplaatsen staan vol met mensen elke dag. En de jeugd is blijer met de Action dan de Intertoys.

Vorige maand gekocht voor £ 23,55 en inmiddels staat het al ruim 17% hoger op £ 27,61. En toch is het slecht getimed 🤨. In 2011 is 3i Group gaan investeren in Action en vanaf dat moment is de koers met ca. 1.400% gestegen. En nee, dat is geen typfoutje…

Zalando

Daar is aardig wat tegenwind geweest afgelopen maanden. Dus dat de waarde van Zalando wegzakt is wel logisch. Maar recent is het weggezakt naar €18-19 en dat is echt extreem overdreven wat mij betreft. Dus ik heb voor € 18,70 bijgekocht.

Archer Daniels Midland

In maart 2022 verkocht voor >$ 90. Zie Fair values mei ’22. Begin dit jaar zakt het aandeel erg hard weg omdat er onregelmatigheden in de boekhouding zijn gevonden. Een CFO van een divisie moest vertrekken. En de autoriteiten zijn een onderzoek gestart. ADM werkte volledig mee en nam de zaak serieus zodat de problemen opgelost konden worden. Maar goed, voor mij nog geen reden om te kopen, eerst maar even kijken wat voor ellende er allemaal tevoorschijn komt.

En wat blijkt, fouten in de boekhouding, maar nauwelijks ellende. Geen wijzigingen in de geconsolideerde omzet, winst of de balans. Het ging namelijk om transacties tussen de divisies. De processen zijn aangescherpt zodat dergelijke fouten in de toekomst worden voorkomen.

Dus een storm bij ADM, maar dan wel in een glas water. Ik heb deze maand gekocht op $ 57. Verder namelijk een fantastisch bedrijf met mooie vooruitzichten.

Verallia

Ook een nieuwkomer! Verallia is de grootste glazen verpakkingen producent van Europa. Wijn, bier, spirits, etc.

De beleggingscase is deze. De markt voor de glazen verpakking consolideert. De top 5 bedrijven in Europa heeft 70% van de markt. En Verallia is een overname machine. Ze nemen regelmatig succesvol kleinere partijen over. Over een paar jaar zijn er veel minder partijen over, die vervolgens een groter marktaandeel hebben. Dat gaat zorgen voor hogere marges op de producten. En bovendien is toetreden als nieuwkomer in de markt nauwelijks te doen.

Verder zie je een trend naar bijzondere flessen. Premiumization noemen ze dat bij Verallia. De fles ziet er cool uit en de verkoopprijs van het product gaat omhoog, de volumes nemen toe en de winst voor de producent stijgt. En Verallia kan daardoor deze flessen tegen veel hogere marges verkopen dan het “normale” glas. Deze trend gaat de komende jaren voor hogere marges zorgen.

Dus… Verallia is de grootste in Europa, wordt naar verwachting nog groter. Weinig spelers gaan de markt bepalen. En een productgroep beweegt naar hogere marges. Verallia kan met een kleine omzetgroei een hogere winstgroei realiseren. En de waardering is heel bescheiden.

Hoog op de watchlist

Er zijn 3 aandelen die ik bijzonder interessant vind. Van “hoog op het lijstje”, naar “te laat” en tot slot één om een paar maanden het product zelf te testen.

Ingredion

De eerste staat het hoogst op mijn lijstje, Ingredion. Fantastische business waar de lange termijn potentie zwaar onderschat wordt. Dat hoog op de lijst vertaalt zich waarschijnlijk in een aankoop volgende week.

In het kort. Ingredion is een “plant-based ingredient solutions provider”. Simpel gezegd maken ze stoffen die ons eten lekkerder en gezonder maken. Dat doen ze in drie soorten. Texturizing, Plant based protein en Reducing sugar. Ze maken dus stoffen die ons eten een structuur geven, zoals vezels, zetmelen en hydrocolloids (diverse stoffen die structuur geven aan een product). Plant based protein zorgt natuurlijk dat we ons voedsel systeem kunnen transformeren naar meer non meat & non dairy. En als laatst de gezondere suiker alternatieven, zonder dat ze een andere smaak of mondgevoel hebben.

Bij Ingredion zijn ze een soort uitvinders van stoffen voor in ons voedsel. Het is een mooie combinatie van wetenschap, productie en samenwerken met de klanten.

Bedrijven zoals Ingredion gaan een enorm belangrijke rol spelen om ons voedselsysteem duurzamer te maken. En dat we überhaupt alle monden kunnen voeden. Ook zie je dat de groei in welvaart samengaat met een ander, luxer, voedselpatroon. Dat is waarom de specialty ingredients divisie hard groeit. En precies dat is de divisie waar de marges het hoogst zijn.

Je hebt natuurlijk ook bedrijven zoals Beyond Meat en Oatly die op deze maatschappelijke trend inspelen. Alleen maken die een product dat eenvoudig vervangen kan worden door een ander. En die producten moeten het ook vooral hebben van marketing. Maar welk merk of fabrikant die wedstrijd ook gaat winnen… Er moeten bijzondere en uitgebalanceerde ingrediënten in. En die komen van Ingredion en een handvol andere bedrijven.

Duolingo

Ergens in augustus was de koers ca. $ 130. Dat is redelijk goedkoop voor een echte marktleider als het gaat over digitaal, thuis, taalonderwijs. Daar waar ze over de rand zijn van winstgevend worden. en de marges eindelijk beginnen op te lopen. En dan te bedenken dat taalonderwijs slechts een topje van de ijsberg is in deze business. Dus Duolingo gaat ook uitbreiden naar andere vakgebieden. Maarja druk met verbouwen… Ik kijk het nog even aan. Duolingo loopt niet weg.

In oktober kortstondig ca. $ 140. Daar kwam ik in november achter, op $ 220 😕. Jammer kans gemist dus. Gelukkig komt er altijd weer een kans… Februari, ca. $ 170, niet super goedkoop meer, maar goed genoeg, denk ik. Of toch niet? Even aankijken nog…

Vandaag… $ 232 🥺.

Gemiste kans. En niet 1.

Interactive Brokers Group

Onlangs ben ik overgestapt van ING naar Interactive Brokers (IBKR). Volgens mij de grootste broker op aarde. Veel nationale brokers handelen ook via het platform van IBKR. Lynx en Easybroker bijvoorbeeld in Nederland. IBKR heeft door schaalvoordelen een lage kostenbasis voor de klant. En het productaanbod is enorm. Verder is de hele business bijna volledig geautomatiseerd, waardoor, ondanks de lage kosten voor de klant, de marges hoger zijn dan de concurrentie.

Tot zo ver mijn eerste blik. Ik ga het product de komende maanden gebruiken en dan weet ik ongetwijfeld binnenkort meer.

Fair values

Dan natuurlijk nog het lijstje met Fair values…

Tot Slot

De volgende update laat minder lang op zich wachten. Beloofd 😇.

Tot snel! 🫶🏻

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via:

https://app.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0