Renteverhogingen een probleem? Neuh niet echt.

De extreme focus op wat de rente gaat doen is zwaar overtrokken. Wat overigens ook geen reden tot paniek is: Dat de economie gaat afkoelen, dat we in een recessie komen en dat de hoge groei er even uit is. Sterker nog, ik denk dat het gunstig is.

Nutteloze bedrijven

Goedkoop geld zorgt voor nutteloze bedrijven. Een slecht businessmodel kon daardoor afgelopen jaren blijven bestaan. Het is best gezond dat geld weer wat waarde gaat krijgen. De slechte-businessmodellen-zeepbel gaat nu leeglopen en dat is goed voor de bedrijven met goede businessmodellen.

Natuurlijk gaan die op korte termijn ook last krijgen van economische achteruitgang, maar daarna staan die er beter voor. Ze winnen marktaandeel, hebben de eigen operatie verder geoptimaliseerd en zijn weer in staat om talent uit de markt te halen. Als je het zou vertalen naar het DCF model zou je kunnen zeggen de komende 1-3 jaar de winsten wat gedempt worden, maar daarna juist weer harder opveren. Per saldo doet het dus niet zoveel in de fair value.

Gebrek aan personeel

Door de lage rente en de monetaire verruiming is de economie echt ‘on steroids’ geweest de afgelopen jaren. De historisch lage werkloosheid heeft gezorgd voor personeelstekorten op cruciale maatschappelijke plekken. Politie, onderwijs, kinderopvang, zorg, openbaar vervoer, schoonmaak, etc. En dat is echt allemaal smeerolie voor een goed lopende economie. Het zou fijn zijn als de economie een beetje tot rust komt zodat we weer ‘normaal’ aan het werk kunnen. Dat we weer genoeg mensen hebben op de cruciale plekken zodat de wereld weer soepel kan draaien. En de goede bedrijven ook gewoon weer kunnen groeien omdat er genoeg kwalitatief personeel beschikbaar is.

Owja en dat we ons vooral druk maken over het personeelstekort op Schiphol is een luxe probleem. Heel vervelend dat we even niet naar de andere kant van de aarde kunnen om ons vol te vreten en drinken.

Nog even een beleggingsidee’tje erbij… 🤔 Voorheen was de afweging om te robotiseren (of automatiseren) een financiële keuze. Kosten robotiseren vs. kosten arbeid. Maar die keuze zie ik veranderen door de krapte op de arbeidsmarkt. Namelijk; robotiseren vs. niet produceren. Die kanteling in de afweging gaat een extreme hefboom hebben op de robotisering en automatisering. Ook al gaat de piek in arbeidsmarktkrapte er binnenkort af, op lange termijn blijft de hoeveelheid productie versus menselijke capaciteit een economische uitdaging. Kion uit mijn portefeuille past al in dit plaatje. Straks sta ik nog even stil bij Zebra Technologies, die zit namelijk ook in die hoek.

Hogere rente en schuld in het bedrijf

En hoe zit het dat met die hogere kosten voor schuld in een bedrijf? Een hogere rente betekent meer kosten en minder winst. En als je veel schuld hebt kan dat problematisch worden. Maar je kan niet alle bedrijven met een hoge schuld op één hoop schuiven. De standaard schuldratio’s kunnen zo de prullenbak in als het gaat om het beoordelen of de schuld problematisch is of niet.

Berry

Laten we eens kijken naar Berry Global, de holding van mij met relatief gezien de hoogste schuld.

Berry heeft een schuld van $9,6 miljard en een eigen vermogen van $3,3 miljard. Een Ebitda van ruim $2 miljard en een free cash flow en nettowinst van ca. $1 miljard. De ratio’s kan je er zo uitvissen. Allemaal ongunstig, risicovol, te hoog, gevaarlijk, oppassen, etc. Tenminste volgens de standaardregels die je in de lesboeken kan vinden. Maar nu gaan we even inzoomen…

Schuld

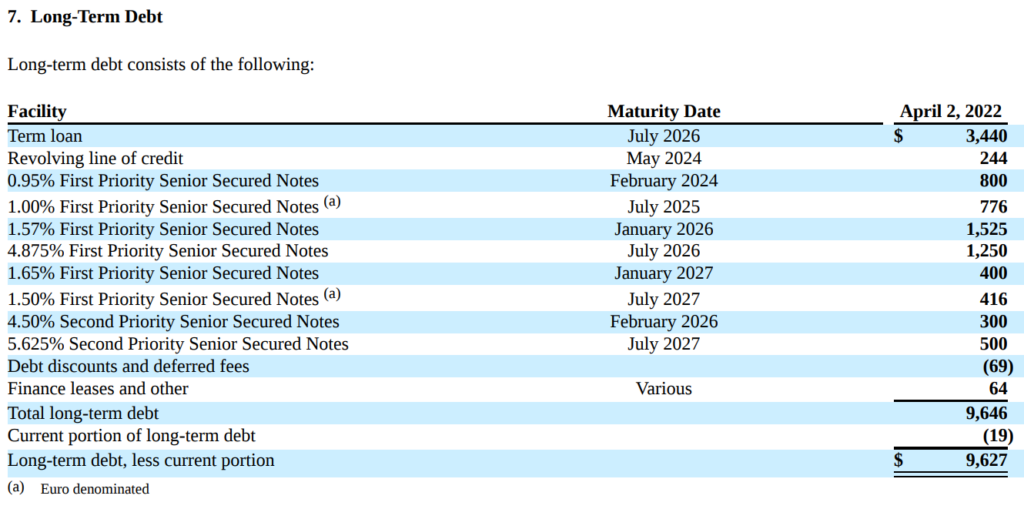

In onderstaand overzicht staat hoe die $9,6 miljard is opgebouwd.

In ieder geval fijn om te zien dat de risico’s gespreid zijn tussen nu en 2027. In 2024 en in 2025 moet er ca. $0,8 miljard worden terugbetaald/geherfinancierd. Dat is niet zo spannend. Zelfs als de rente explodeert kunnen ze de de jaarlijkse cash flow gebruiken en geen nieuwe lening afsluiten. En als de rente op de nieuwe lening stijgt van ca. 1% nu, naar 6% kost dat $0,04 miljard per jaar extra. Ik kan mij veel dingen bedenken wat ik met het geld kan doen….. Maar Berry slaapt er niet slechter van denk ik.

Als we wat verder in de tijd gaan, zien we in 2026 $1,5 / $1,3 en $0,3 miljard staan. Wat daar opvalt is dat die huidige rentes respectievelijk 1,6% / 4,9% en 4,5% zijn. Het renterisico op die laatste twee is niet zo hoog.

Term loan

Dan hebben we ook nog de “term loan” van $3,4 miljard. Daar hangt een variabele rente aan, de Libor rente plus een opslag. Dat lijkt natuurlijk risicovol in deze tijd met oplopende rentes. Even verder inzoomen wat ze daarover zeggen….. 0,25% stijging in de rente kost $3 miljoen per jaar. Zie hieronder. Dat is $0,06 miljard per jaar als de rente 5% stijgt.

We are exposed to market risk from changes in interest rates primarily through our senior secured credit facilities. Our senior secured credit facilities are comprised of (i) $3.4 billion term loans and (ii) a $950 million revolving credit facility with $244 million outstanding. Borrowings under our senior secured credit facilities bear interest at a rate equal to an applicable margin plus LIBOR. The applicable margin for LIBOR rate borrowings under the revolving credit facility ranges from 1.25% to 1.50%, and the margin for term loans is 1.75% per annum. As of period end, the LIBOR rate of

approximately 0.46% was applicable to the term loans. A 0.25% change in LIBOR would increase our annual interest expense by $3 million on variable rate term loans.

We seek to minimize interest rate volatility risk through regular operating and financing activities and, when deemed appropriate, through the use of derivative financial instruments. These financial instruments are not used for trading or other speculative purposes. (See Note 8.)

Huh? 0,25% van $3,4 miljard is niet $3 miljoen. Nog één laagje verder inzoomen dan….. Onderstaand een lang verhaal om aan te geven dat ze hun variabele renterisico deels afdekken met renteswaps.

The primary purpose of the Company’s interest rate swap activities is to manage interest expense variability associated with our outstanding variable rate term loan debt. When valuing interest rate swaps the Company utilizes Level 2 inputs (substantially observable).

As of April 2, 2022, the Company effectively had (i) a $450 million interest rate swap transaction that swaps a one-month variable LIBOR contract for a fixed annual rate of 1.398%, with an expiration in June 2026, (ii) a $400 million interest rate swap transaction that swaps a one-month variable LIBOR contract for a fixed annual rate of 1.916% with an expiration in June 2026, (iii) a $884 million interest rate swap transaction that swaps a one-month variable LIBOR contract for a fixed annual rate of 1.857%, with an expiration in June 2024, and (iv) a $473 million interest rate swap transaction that swaps a one-month variable LIBOR contract for a fixed annual rate of 2.050%, with an expiration in June 2024.

Conclusie

Berry heeft slechts een beperkt renterisico. Berry gaat het effect van rentestijgingen merken, maar niet zo erg dat het een significant effect heeft op de fair value.

Op je volgende feestje

Mocht er iemand vertellen dat je aandelen met hoge schulden nu niet moet hebben? Of dat bedrijven met een hoge debt to ebitda nu niet interessant zijn? Of debt to equity ratio’s belangrijker zijn dan ooit?

Vraag dan even of ze dan wel kijken naar de maturity dates van de debt facilities. En of ze dan ook hebben gecorrigeerd voor rente op de huidige facilities. En hoe het bedrijf omgaat met het korte termijn rente risico en hoe hun renteswap portefeuille is opgebouwd. Leuk! 🤓

Als je in de loop van de avond niet alleen aan de statafel wil staan, kan je het natuurlijk ook niet vragen… 🤐

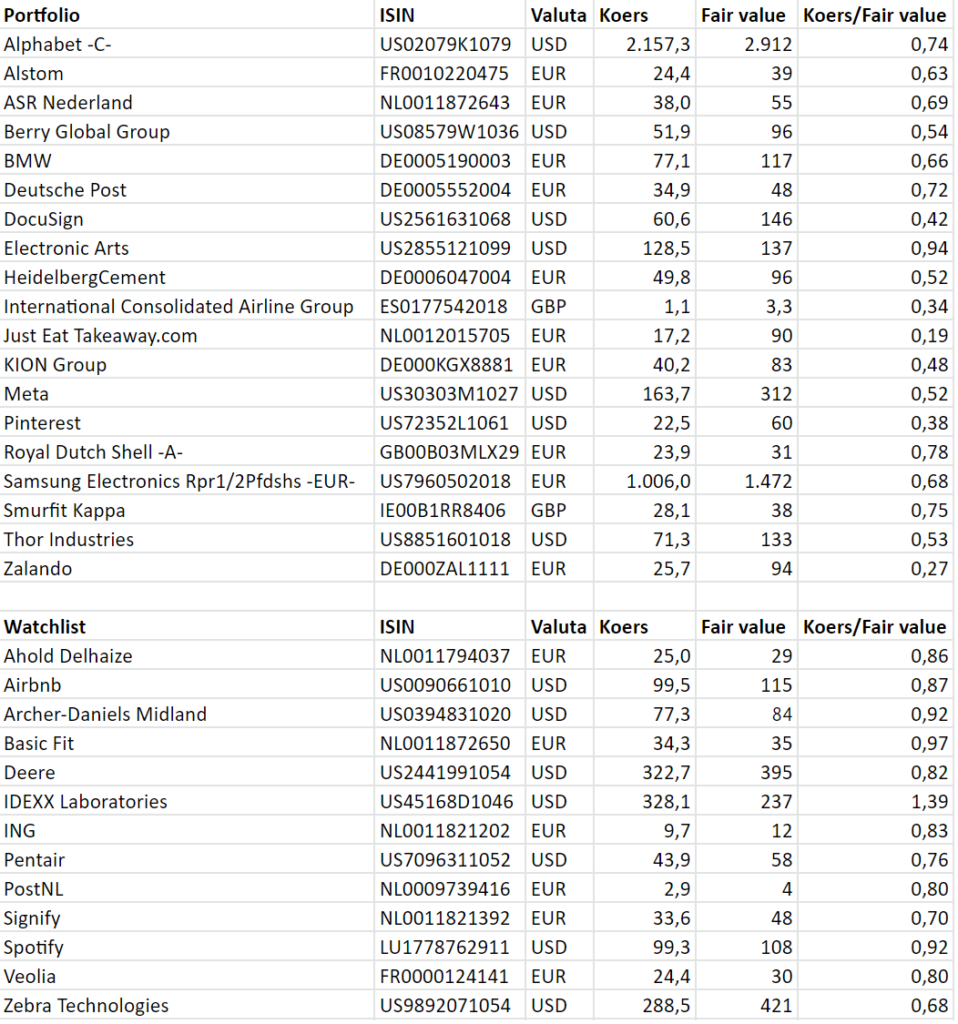

Fair Values

Maar uiteindelijk gaat het om de fair values… En die zijn, op een na, niet gewijzigd. Het feit dat we de komende jaren naar een minder hysterische opgeblazen economie gaan is iets positiefs. Tekort aan materialen, onbetaalbare huizen (voor de meeste mensen), overspannen arbeidsmarkt, veel te grote energiebehoefte, geen rente op spaargeld en moeizame pensioenopbouw zijn allemaal geen zaken die op lange termijn voor stabiele economische groei gaan zorgen. Het is een boom & bust cyclus die per saldo geen economische waarde creëert.

Als het komende 1-2 jaar een beetje piept, schuurt en kraakt dan kunnen we daarna weer door met groeien 😎. Dat aandelen nu inzakken is omdat we teveel waarde hechten aan de korte termijn en te weinig aan de lange termijn. Over 10 jaar staan we er economisch beter voor, maken bedrijven meer winst en hebben we hogere koersen dan vandaag.

De fair value van Docusign heb ik wel neerwaarts bijgesteld. Er zijn namelijk nog geen tekenen dat de groei weer momentum krijgt. En ook het management blijft voorzichtig in z’n voorspellingen. De prognoses heb ik daarom bijgesteld. De analyses van Docusign vind je hier DocuSign, Fair value van DocuSign en Cijfers BMW, Thor en DocuSign.

Transacties

Sinds de vorige update Fair values mei ’22 heb ik qua weging wat aangepast.

Verkocht

Mijn positie in Shell heb ik deels verkocht. Het gewicht van Shell was 9% van mijn portefeuille en met een fair value van €31 en een koers van €28 was de onderwaardering beperkt. De combinatie van grootste positie en beperkte onderwaardering is een mooie reden tot verkleinen van mijn positie. Shell heb ik in april 2021 gekocht voor ruim €15. Nu iets meer dan een jaar en wat dividenduitkeringen verder stond het rendement op bijna 90%. Niks mis mee 🤗.

Shell heeft nu een weging van ca. 4,5% in mijn portefeuille. Voor de lange termijn is het plaatje nog steeds gunstig wat mij betreft.

Gekocht

Ik had cash beschikbaar uit de verkoop van Shell, mijn maandelijkse inleg en de dividenden van Kion, BMW, Heidelbergcement, Samsung en ASR. De afstraffing van tech en groei blijft maar doorgaan en dat zijn we nu aan het overdrijven wat mij betreft. Ik heb daarom het beschikbare cash gebruikt om Just Eat Takeaway, Docusign en Pinterest bij te kopen. JET bijna verdubbelt op €18, DOCU met ruim 50% vergroot op $73, en PINS met ruim 40% vergroot op $18. Vanuit dezelfde gedachte had ik vorige maand Meta al gekocht.

Zebra Technologies

Bovenaan mijn lijstje staat Zebra. Nog nooit van gehoord? Ze doen alles met streepjescodes… Maar dan de moderne technologie erachter. Als je bij de supermarkt wel eens met een zelfscanner hebt rondgelopen dan heb je hoogstwaarschijnlijk een Zebra product in je handen gehad. Hier evt. een kort filmpje https://www.zebra.com/gb/en/about-zebra.html

Niet lang geleden was de koers boven de $615 en inmiddels is dat $288.

Tot slot

Ow en de dagelijkse dalingen op de beurzen? Geniet ervan zolang het duurt. Alles wat je nu koopt met korting is over 10, 20 of 30 jaar echt meer waard. Dat is het ook zonder korting, maar sinds wanneer is korting een probleem geworden?

Vragen? Stel ze hier of via Instagram.

https://www.instagram.com/dennisemmelkamp/

Last but not least… Dit artikel is een kijkje in mijn brein. Ik deel namelijk mijn overwegingen en acties. Het is geen advies of aanbeveling. Maak vooral je eigen afwegingen.

Mijn actuele portefeuille kan je volgen via: https://beta.portfoliodividendtracker.com/p/JtnSovpfSBJZogE0

De volgende update van mijn fair values deel ik op 17 juli. Dat is net als vandaag ook de derde zondag van de maand.

Dank voor je maandelijkse update Dennis, kijk er iedere keer weer naar uit en wederom heel waardevol. Wilde voor nu even het geld vasthouden maar je hebt mij weer aan het denken gezet om toch maandelijks in te blijven schalen en mogelijk iets extra’s uitgeven. Vind het tegenwoordig bijna een sport om op de bodem in te kopen maar “verlies” iedere keer nog steeds 😉

Top Dennis

Bedankt voor je uitgebreide ‘peptalk’ en deskundige analyse voor de particuliere belegger 🙂

Dank je voor de uitleg over Berry, erg leerzaam